Apuntes para la posible reforma de la ley de capitalidad de Madrid en el ámbito tributario

Abril 2024

Ignacio Durán Boo

Consejero Técnico. Agencia Tributaria Madrid

![]()

Resumen

Por Decreto del Alcalde de Madrid de 27 de septiembre de 2023 se ha establecido la creación, composición y funcionamiento de la Comisión para la Reforma del Régimen de Capitalidad de Madrid. El objetivo de esta comisión consistirá en analizar las distintas posibilidades de modificación de la Ley 22/2006, de 4 de julio, de Capitalidad y de Régimen Especial de Madrid. Esta reforma debería incluir también propuestas para la definición de un modelo tributario singular, desarrollando las posibilidades que otorga el artículo 160 del Real Decreto Legislativo 2/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley Reguladora de las Haciendas Locales, que establece que el municipio de Madrid tendrá un régimen financiero especial.

En este trabajo se analizan los distintos argumentos y datos que justifican la singularidad de Madrid en el ámbito tributario, y se plantean propuestas de unas posibles líneas estructurales de la reforma en este ámbito, sobre las cuales se podría construir el citado régimen especial.

Palabras clave: capitalidad, Madrid, tributos, régimen especial, Ley 22/2006.

Abstract

By Decree of the Mayor of Madrid of September 27, 2023, the creation, composition and operation of the Commission for the Reform of the Capital Regime of Madrid has been established. The objective of this commission will be to analyse the different possibilities of modifying Law 22/2006, of July 4, on the Capital and the Special Regime of Madrid. This reform should also include proposals for the definition of a special tax model, developing the possibilities granted by article 160 of Royal Legislative Decree 2/2004, of March 5, which approves the consolidated text of the Law Regulating of Municipal Taxes, which establishes that the municipality of Madrid will have a special financial regime.

In this work, the different arguments and data that justify the uniqueness of Madrid in the tax field are analysed, and several proposals are made for possible structural lines of the reform in the tax field, on which this special regime is built.

Keywords: Madrid, taxes, special tax regime.

Por Decreto del Alcalde de Madrid de 27 de septiembre de 2023 se ha establecido la creación, composición y funcionamiento de la Comisión para la Reforma del Régimen de Capitalidad de Madrid. Como se señala en la exposición de motivos, su objetivo consiste en realizar un trabajo de análisis de las distintas posibilidades de modificación de la Ley 22/2006, de 4 de julio, de Capitalidad y de Régimen Especial de Madrid, (en adelante, LCREM), del cual surgirán las correspondientes propuestas de modificación y modernización del régimen de capitalidad, que serán trasladadas para su valoración.

Esta iniciativa abre la oportunidad para desarrollar un amplio debate sobre las singularidades del municipio de Madrid y su tratamiento a través de una cobertura normativa adecuada, incluyendo el establecimiento de un régimen tributario singular. En este escenario, el objeto de este trabajo es recoger información y criterios que justifican la singularidad tributaria de la ciudad de Madrid, proponiendo algunos ámbitos sobre los que cabría construir las distintas propuestas que, en su caso, podrían ser objeto de inclusión en la reforma de la LCREM.

Dos advertencias previas. En primer lugar, no se estudia la segunda gran fuente de ingresos municipales procedentes de la participación en ingresos del Estado (PIE). Las propuestas para su reforma a incluir en la LCREM merecen un estudio específico propio. Por tanto, nos limitaremos en este trabajo a estudiar únicamente las orientadas a la gestión de los tributos.

En segundo lugar, más allá del uso de datos comparativos no se incluye en el trabajo ninguna referencia específica a la ciudad de Barcelona, a la que también le está reconocida y justificada la existencia de un régimen económico especial. En este sentido, sería adecuado el desarrollo de un trabajo similar sobre la ciudad catalana al que ahora se está haciendo en Madrid para la modificación de su Ley Especial, sobre todo para identificar objetivos comunes de los municipios “realmente muy grandes” [1].

_________________________

[1] La expresión “realmente muy grandes” pretende ser un contrapunto irónico a la regulación que en el artículo 121 de la Ley de Bases del Régimen Local se hace del “municipio de gran población”, concepto que quedó muy difuminado, probablemente por presiones de todo tipo, hasta el punto de considerar como tales no sólo los de más de 250.000 habitantes, sino a todas las capitales de provincia o Comunidad Autónoma, e incluso a municipios de más de 75.000 habitantes que cumplan determinadas características. Como se verá más adelante, esta mala definición del concepto de “gran municipio” perjudica especialmente a los que realmente lo son, como Madrid.

Existen numerosas referencias históricas relativas a singularidades de la ciudad de Madrid en relación con sus ingresos. Por todas ellas y como ejemplo, se puede citar el privilegio otorgado por Fernando III en 1222 concediendo al Concejo de Madrid diversas facultades y dando nuevas normas para la recogida de impuestos. [1]

Sin ir tan atrás, pero como muestra de que el reconocimiento de la singularidad de la ciudad no es algo novedoso y si una idea repetitiva, ya la Ley de Régimen Local de 1955 habilitó la aprobación de regímenes singulares para las grandes ciudades y la ruptura del uniformismo característico del régimen local. En concreto, se refería a la posibilidad de que el Gobierno aprobase con carácter de Ley un régimen especial orgánico y económico para Madrid y Barcelona. En aplicación de esa Ley se aprobaron dos normas específicas para Madrid: el Decreto 1674/1963, de 11 de julio, por el que se aprueba el Texto Articulado de la Ley que establece el régimen especial de Madrid; y la Ley 121/1963, de 2 de diciembre, del Área Metropolitana de Madrid.

Situados ya en la etapa constitucional, y con base en el artículo 5 de la Constitución Española que establece que la capital del Estado es la villa de Madrid, la Ley 7/1985 de 2 de abril, Reguladora de las Bases del Régimen Local (en adelante, LRBRL) fija, en su Disposición adicional sexta, la transitoriedad del régimen especial de Madrid hasta que no se dictase la ley prevista en el artículo 6º de la Ley Orgánica 3/1983, de 25 de febrero, del Estatuto de Autonomía de la Comunidad de Madrid, situación que se completó con la LCREM.

Completando el marco normativo, el Real Decreto Legislativo 2/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley Reguladora de las Haciendas Locales (en adelante, TRLRHL), señala en su artículo 160 que el municipio de Madrid tendrá un régimen financiero especial, del que será supletorio lo dispuesto en esa ley, añadiendo en la disposición transitoria séptima que, en tanto no se aprueben las leyes a que se refieren el citado artículo, serán de aplicación directa los preceptos contenidos en esa ley.

Existe unanimidad en la doctrina en el sentido de que la LCREM no aprovechó el momento de su aprobación para establecer este régimen financiero especial [2]. Las pocas singularidades que se recogen se limitan a la creación de un ente autónomo de gestión tributaria, la actual Agencia Tributaria Madrid, posibilidad que ya otorga el artículo 135 de la LRBRL a todos los municipios de gran población. En la misma situación se encuentra el régimen de “cierre registral”, establecido en la Disposición adicional sexta, que impide al Registro de la Propiedad la inscripción cuando no se acredite haber presentado declaración, autoliquidación o comunicación en el impuesto de plusvalía, limitación que también ha perdido su excepcionalidad desde 2013, dado que la Ley 16/2012, de 27 de diciembre, lo establece para todos los municipios, incluyendo en su Disposición final cuarta la modificación de la Ley Hipotecaria por la que se adiciona un nuevo apartado 5 en su artículo 254, con idéntico contenido.

Finalmente, una última referencia al ámbito regulatorio aconseja recordar, porque también se fundamenta en la especialidad de Madrid, el marco establecido por los convenios existentes que, aunque es obvio que no son una norma en sentido estricto, si definen modelos de actuación singulares. En el ámbito específico de la gestión tributaria es conveniente recordar el Convenio suscrito en 2006 entre la Agencia Estatal de Administración Tributaria (AEAT) y la Agencia Tributaria del Ayuntamiento de Madrid (ATM), sucesivamente prorrogado, que amplía el contenido del convenio marco suscrito entre esa Agencia Estatal y la Federación Española de Municipios y Provincias.

_________________________

[1] Archivo de la Villa. AVM-S-2-305-3. Para los amantes de la historia, es muy recomendable el estudio de los importantes fondos documentales del Archivo de la Villa, cuyo contenido muestra la singularidad del municipio de Madrid prácticamente desde sus orígenes.

[2] “Como conclusión, podemos decir que no existe un régimen financiero especial para Madrid y Barcelona….”. Jesús María González Pueyo y otros. Comentarios al Texto Refundido de la Ley de Haciendas Locales. Ed. Wolters Kluwer-El Consultor. Página 717.

¿Singularidades de Madrid o reformas necesarias del TRLRHL de aplicación general?

Como se ha visto anteriormente, las dos singularidades recogidas en la LCREM, (la creación de la Agencia Tributaria Madrid y el “cierre registral”), han sido incorporadas en el ordenamiento como medidas de aplicación general. Lo mismo ha ocurrido con una singularidad establecida en la Carta de Barcelona, que permitía establecer coeficientes por periodos inferiores a un año para el cálculo del periodo de generación en el Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana (IIVTNU), posibilidad que ya se ha extendido a todos los municipios donde se devenga este tributo.

Estas referencias plantean una pregunta, que surge en cuanto se aborda el estudio de un modelo tributario singular para Madrid: Las reformas que se podrían llevar a la LCREM, ¿responden a singularidades exclusivas de Madrid, o se utiliza la vía de la Ley especial para arreglar deficiencias del actual TRLRHL que afectan a todos los municipios?

La pregunta se responde con una doble respuesta: por un lado, es evidente que existen circunstancias objetivas y concretas que sólo se dan en Madrid y que, por tanto, merecen un tratamiento especial, como luego se citarán. Pero también es evidente que algunas de las graves deficiencias del vigente TRLRHL, aunque afectan a una gran parte de los municipios, producen impactos negativos de mucha mayor importancia en Madrid. Por tanto, tiene pleno sentido que la LCREM aborde cuanto antes la solución de estas cuestiones, sin depender de que, en un futuro, se produzca una reforma que alcance a todos los municipios. Lamentablemente, la desidia en abordar la tan necesaria y unánimemente solicitada reforma del sistema tributario local permite suponer que pasaran años antes de que se produzca una reforma en profundidad del TRLRHL. Basta como ejemplo recordar los nulos efectos que produjo el importante trabajo desarrollado en 2017 por una comisión de expertos para la reforma de la financiación local [1].

Y la situación no sólo no mejora, sino que se deteriora cada vez más, como se aprecia en el “parcheo” normativo del Real Decreto-ley 26/2021, de 8 de noviembre, con el que se pretendía adaptar el TRLRHL a la jurisprudencia del Tribunal Constitucional respecto del impuesto de plusvalía, que ha prolongado la mala regulación del tributo y generado a Madrid importantes pérdidas de recaudación, o la pésima regulación de la nueva tasa por generación de residuos, establecida en la Ley 7/2022, que apenas dedica dos párrafos a definir el que será el segundo ingreso tributario municipal, anunciando un escenario de alta litigiosidad e inseguridad jurídica en el momento en que se aplique este tributo.

Por tanto, es del todo coherente que Madrid utilice todos los recursos que tiene a su disposición, incluida la reforma de la LCREM, para superar cuanto antes las graves deficiencias del vigente TRLRHL que, ciertamente, afectan al régimen tributario local en su conjunto, pero que sin duda tienen una mayor incidencia sobre la capital.

_________________________

[1] Informe de la Comisión de Expertos para la revisión del modelo de financiación local 2017.

Alcance de la cobertura normativa de la especialidad reconocida en el artículo 160 del TRLRHL

Como antes se señaló, el artículo 160 y la Disposición transitoria séptima del TRLRHL sólo se limitan a aportar dos ideas respecto a la definición de un régimen económico singular para Madrid: por un lado, regula la posibilidad de que la ciudad disponga del mismo y, por otro, señala que mientras este régimen singular no se establezca será de aplicación directa los preceptos contenidos en esa ley. Dada la ausencia de limitaciones, ¿hasta dónde puede llegar la reforma de la LCREM en la definición de este régimen especial?

La ausencia de límites expresamente definidos nos lleva a considerar que, dado que con el rango de Ley de la LCREM se cumple el requisito del artículo 31.3 de la Constitución, el marco de actuación sólo quedaría limitado por todos aquellos criterios que el Tribunal Constitucional ha ido marcando para interpretar el alcance de la autonomía en materia tributaria municipal, que forma parte del principio general de autonomía local recogido en los artículos 137 y 140 del mismo texto.

Asimismo, obviamente ha de aplicarse un segundo filtro en relación con aquellas materias que pudieran introducirse en este apartado de la LCREM que han sido o debieran ser objeto de regulación mediante Ley Orgánica. Revisadas las principales normas que componen el ordenamiento tributario español, sólo se encuentra una norma con este rango que deba ser tenida en consideración: la Ley Orgánica 8/1980, de 22 de septiembre, de Financiación de las Comunidades Autónomas (LOFCA). En el tercer párrafo del artículo 6 de dicha Ley Orgánica se fija un criterio que debe ser considerado:

“Tres. Los tributos que establezcan las Comunidades Autónomas no podrán recaer sobre hechos imponibles gravados por los tributos locales. Las Comunidades Autónomas podrán establecer y gestionar tributos sobre las materias que la legislación de Régimen Local reserve a las Corporaciones locales. En todo caso, deberán establecerse las medidas de compensación o coordinación adecuadas a favor de aquellas Corporaciones, de modo que los ingresos de tales Corporaciones Locales no se vean mermados ni reducidos tampoco en sus posibilidades de crecimiento futuro”.

Es decir, existe la potestad reconocida a las Comunidades Autónomas para establecer y gestionar tributos sobre materias que la legislación de Régimen Local reserva a las Corporaciones locales, siempre que no recaigan sobre hechos imponibles ya gravados, y sin mermar sus ingresos ni limitar su crecimiento futuro, salvo que se establezca la compensación correspondiente. Estas materias están definidas, en lo que se refiere a las tasas en los siempre controvertidos listados del artículo 20 del TRLRHL. Por tanto, cabría interpretar que la Comunidad de Madrid puede establecer y gestionar tributos sobre las mismas materias incluidas en el artículo 20 citado, y la LCREM no podría en ningún caso limitar dicha potestad.

Ahora bien. ¿Qué ocurriría si en la LCREM se creasen nuevas figuras tributarias, tanto impuestos como tasas, de aplicación específica para Madrid?. Nada impide su creación, siempre que no se invadan ámbitos en los que la competencia en materia tributaria corresponda a otro nivel de la Administración. Entendemos que tanto si se crease un nuevo impuesto, como si se ampliase el listado de materias y actividades que pueden ser gravadas con una tasa municipal, habría que entender que la potestad que tiene la Comunidad de Madrid para establecer y gestionar tributos sobre materias reservadas a los municipios alcanzaría también a estos nuevos impuestos o tasas. Aunque se trate de ley posterior y especial, la reforma de la LCREM no podría introducir mandatos que limiten el contenido de la LOFCA, por lo que la Comunidad Autónoma también podría establecer y gestionar tributos sobre las mismas materias gravadas en esos nuevos impuestos o tasas.

El caso descrito en el párrafo anterior no es una mera creación intelectual alejada de la realidad. No hay más que pensar en los nuevos tributos medioambientales, que vamos a ver desarrollarse en un futuro próximo, así como en los que pueden gravar las actividades propias de la “nueva economía”, -el intento de implantar en Barcelona la llamada “tasa Amazon” es un ejemplo-, actividades todas ellas que tienen en Madrid una dimensión metropolitana, bien porque se desarrollan por las mismas empresas también en los municipios colindantes, o bien por referirse a un elemento,- el medio ambiente- al que no le afecta el principio de territorialidad. En el momento actual ya se aprecia una cierta “competitividad regulatoria” entre la Comunidad Autónoma y los municipios madrileños sobre cómo y con qué figuras gravar ambos grupos de actividades. Lo mismo podría afirmarse respecto a posibles nuevos tributos para gravar la actividad turística.

En relación con lo anterior, y plenamente vinculado con el alcance que cabe dar a una futura normativa que regule las especialidades tributarias de Madrid, es oportuno recordar aquí la importancia que tiene el sistema tributario local no sólo como fuente de ingresos, sino también como apoyo al desarrollo de determinadas políticas públicas. Es decir, lo que habitualmente se conoce como la función extrafiscal de los tributos.

Son muy numerosos los ejemplos que pueden ponerse de funcionalidades extrafiscales de los tributos municipales. El más clásico es el mantenimiento de algunas tasas con un volumen de recaudación muy bajo, hasta el punto de que pudiera considerarse como más eficiente su desaparición, y que, sin embargo, se mantienen a petición de los gestores de los servicios, porque con las mismas se produce un efecto regulador de la actividad. Otro ejemplo de mayor relevancia de un tributo local con finalidad extrafiscal, en este caso con una clara orientación medioambiental, es la tasa por estacionamiento de vehículos en determinadas zonas: la conocida como Tasa SER (Servicio de estacionamiento regulado), cuyos ingresos se prevé que superen los 85 millones de euros el presente año.

Como conclusión, con los límites antes señalados, será una decisión propia de los responsables políticos municipales la que determine el alcance de este régimen especial y hasta dónde se quiere llegar con su implantación en tres ámbitos distintos: la definición del límite de presión fiscal deseado, la mejora en la eficiencia en la gestión se los tributos y la finalidad extrafiscal que se quiera dar a dichas iniciativas.

Tradicionalmente se ha justificado la singularidad de Madrid apoyándose en dos grandes argumentos: su carácter de municipio capital del Estado y el gran volumen de sus principales indicadores. Pero junto a estos argumentos, importantes por sí mismos, existen otros cuatro que deben ser considerados especialmente en este análisis:

- El peso de Madrid sobre la tributación local nacional.

- Los elevados costes de centralidad, generados por la prestación de servicios a personas y empresas que diariamente usan los mismos, pero no tributan en la ciudad.

- El “plus” de exigencia que recae sobre la gestión de los tributos en Madrid, en lo que se refiere a la calidad de sus normas regulatorias.

- Los medios de todo tipo de los que dispone la Agencia Tributaria Madrid, que le permiten asumir competencias que serían inabordables en otros municipios.

La visión conjunta de todos estos argumentos y datos nos lleva a concluir que la ciudad de Madrid es singular y, por tanto, precisa de un régimen tributario acorde con dicha singularidad. Desglosemos cada uno de ellos.

5.1. Madrid como municipio capital de España

A nuestro juicio, el criterio de capitalidad como argumento que lesiona los ingresos municipales, sin dejar de ser cierto, ha ido perdiendo peso en los últimos tiempos. Es indudable que es un dato objetivo y perfectamente cuantificable la merma de recaudación que se produce en distintos tributos derivada del carácter de capital de la Nación, producida fundamentalmente por situaciones de no sujeción o la aplicación de beneficios ficales cuando determinados inmuebles o actividades son de titularidad o son ejercidas por distintas administraciones públicas, o por las representaciones diplomáticas acreditadas, por citar los casos más relevantes.

Sin embargo, es igualmente indudable que es este mismo carácter de capital de España lo que atrae un flujo importante de actividad económica, cultural y social de todo tipo, lo que acaba repercutiendo en la implantación en la ciudad de numerosas sedes empresariales, así como en una mayor atracción migratoria, incorporando, a la postre, nuevos sujetos pasivos y más hechos imponibles en los diferentes tributos municipales. De esta forma, y a salvo de realizar los estudios económicos precisos que lo ratifiquen, parece evidente que el carácter de capital de la nación genera un saldo final positivo en términos fiscales que no conviene ignorar.

Además, frente al argumento único de la pérdida de ingresos tributarios que supone la ubicación de sedes ministeriales y diplomáticas en Madrid, cabría responder que dicha situación se resolvería trasladando dichas sedes a otras ciudades, lo cual no parece ser un objetivo buscado con la reforma de la LCREM. Por tanto, parece más conveniente justificar la especialidad junto con otros argumentos, sin olvidar, no obstante, que dicha pérdida de ingresos es un hecho objetivo y cuantificable.

5.2. Madrid, como realidad física, social, económica y política diferenciada

A nuestro juicio, uno de los argumentos que resultan más valiosos para justificar la singularidad tributaria del Ayuntamiento de Madrid se refiere a los datos objetivos que describen las características físicas, sociales, económicas y políticas de la ciudad.

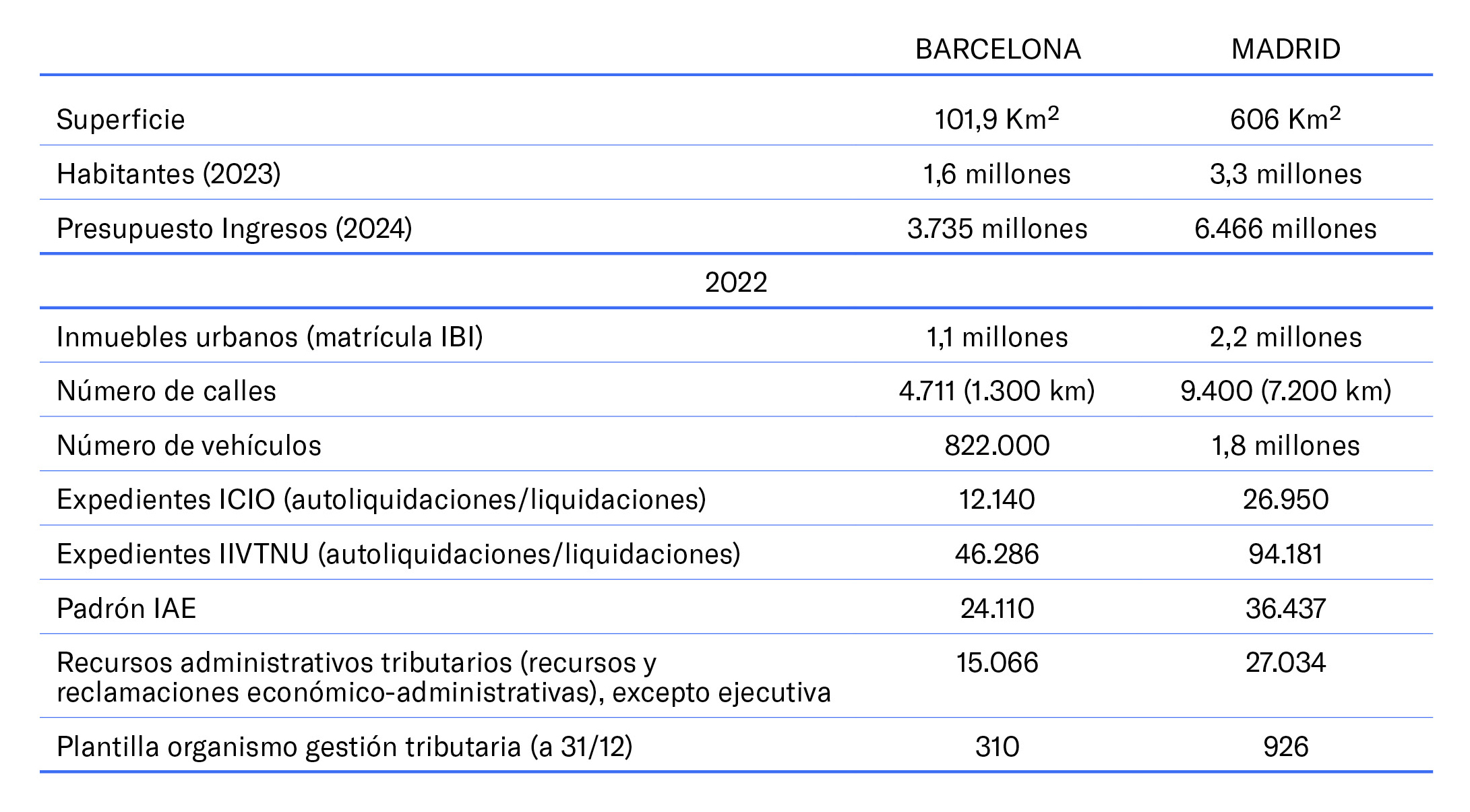

No existe ningún otro municipio en España que se aproxime a las métricas de Madrid. Así se aprecia en la siguiente tabla, que recoge datos asociados a elementos relacionados con la gestión de distintos tributos municipales en comparación sólo con el segundo del ranking, Barcelona, cuya característica de gran municipio es indudable:

A la pregunta de si “la cantidad” es en sí misma un argumento que justifica la aplicación de una normativa especial para Madrid en materia tributaria, la respuesta debe ser claramente afirmativa. Es evidente que no es lo mismo gestionar un municipio con una decena de calles, que Madrid, que cuenta con más de 9.400 vías, por citar un ejemplo, de la misma forma que es evidente que este gran número de elementos a gestionar supone una complejidad adicional, al menos en dos aspectos con impacto tributario:

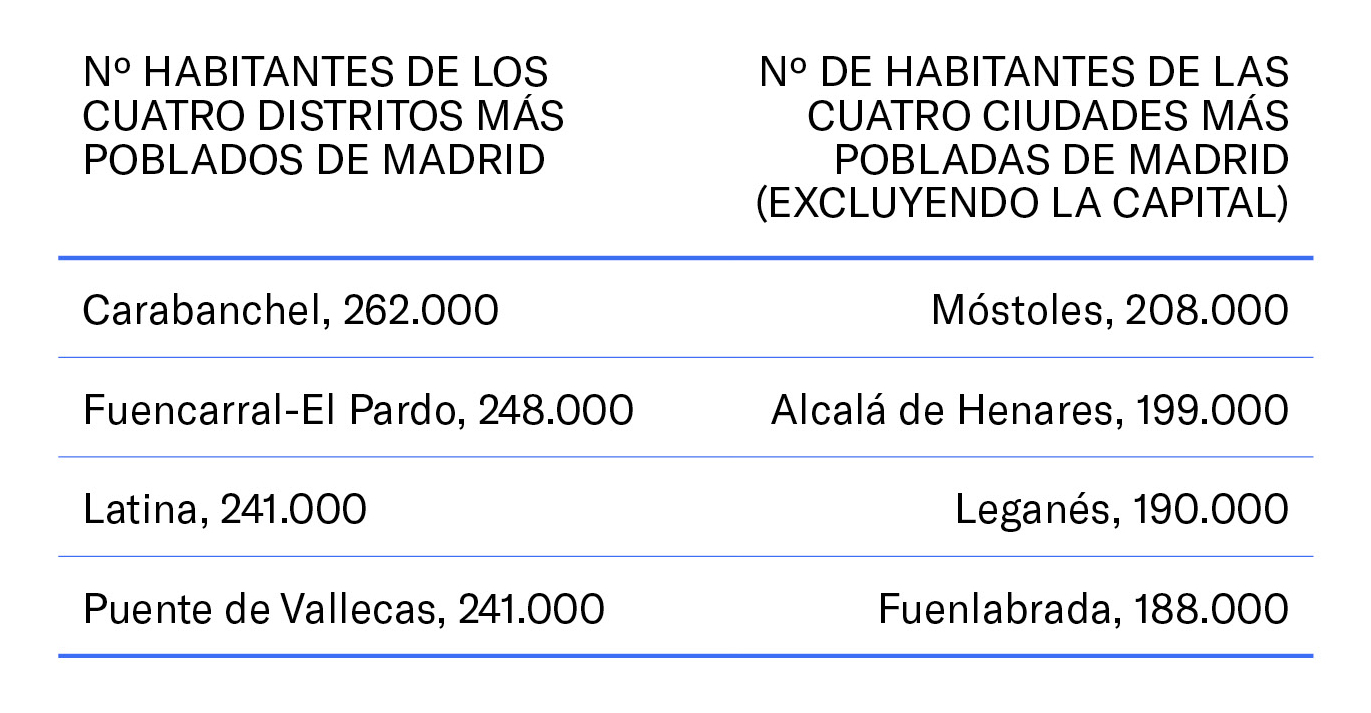

- En primer lugar, porque dichas cifras describen una estructura social, económica y cultural enorme, compleja y variada, con un elevado número de situaciones diferenciadas, excepciones y singularidades que también deben ser gravadas. Como ejemplo de dicha variedad interna podemos citar el recurrente debate, siempre altamente politizado, sobre la distinta presión fiscal aplicada en los distintos distritos y barrios de la ciudad y su vinculación con el volumen y calidad de los servicios municipales que reciben. No es en absoluto absurdo argumentar que cada distrito de la ciudad es una ciudad en sí mismo, si se atiende, por ejemplo, al número de habitantes y se compara con las siguientes ciudades más pobladas de la Comunidad Autónoma, como se aprecia en la siguiente tabla:

Esta gran variedad y complejidad demuestra la inadecuación de algunos términos de la actual normativa reguladora de los tributos locales a la realidad madrileña. Así, la definición de un único coeficiente por periodo de generación, establecido en el artículo 107.4 del TRLRHL, presume la existencia de un único mercado inmobiliario en Madrid, cuyos datos anuales quedarían actualizados para todo el municipio con la aplicación de ese único coeficiente. Obviamente, a nadie se le escapa que en Madrid no existe uno, sino multitud de mercados inmobiliarios, diferenciados por criterios territoriales de ubicación del inmueble (distrito, barrio, etcétera), por los distintos usos (residencial, comercial, oficinas, etcétera) y también si estamos ante un inmueble de primera o segunda mano.

- Y en segundo lugar, porque esta gran cantidad de elementos (calles, inmuebles, comercios, vehículos, etcétera) justifica que el Ayuntamiento de Madrid sea una administración muy compleja, con multitud de servicios municipales especializados (urbanismo, actividades, policía, circulación, etcétera), cuya actividad ha de ser objeto permanente de comunicación y coordinación con los servicios tributarios municipales [1]. Esta complejidad exige que una parte de los tributos sean gestionados, por delegación, por alguno de estos órganos especializados, como se describe y detalla en la recientemente publicada Resolución de 29 de diciembre de 2023 de la Directora del Organismo Autónomo Agencia Tributaria Madrid de delegación de competencias en materia tributaria [2]. Como se indica en la exposición de motivos de esa Resolución, “…. para el mejor y más eficiente ejercicio de algunas de estas funciones, resulta aconsejable que ciertas competencias de gestión tributaria se ejerzan por aquellos órganos municipales cuya actividad se halla en íntima conexión con determinados ingresos públicos, concentrando así en dichos órganos las competencias materiales y las relativas a la gestión tributaria vinculadas a aquellas”.

Es el caso, por ejemplo, de la gestión de las tasas sobre determinadas actividades desarrolladas sobre el dominio público local, que son gestionadas por cada uno de los 21 distritos en los que se divide la ciudad.

Por tanto, conceptos como el volumen, el tamaño o la diversidad interna de Madrid si son elementos que lo distinguen de otros municipios, por lo que estaría justificada la adopción de medidas concretas incluidas en una reforma de la LCREM con base en dichos criterios.

5.3. Peso de Madrid sobre la tributación local general. El “efecto Madrid”

Un tercer argumento que justifica la existencia de un régimen diferenciado para Madrid en materia tributaria se deduce del peso que aporta la ciudad en el total de los ingresos obtenidos por los municipios españoles en todos los tributos.

Para apreciar en todo su contenido lo que supone esta aportación es recomendable la lectura del trabajo publicado por Raquel Nieves González [3], en el que analiza cual es la importancia en términos de recaudación de los principales tributos de la ciudad respecto al conjunto de la tributación local nacional.

No vamos a repetir aquí toda la información recogida en dicho trabajo, pero si citar, a modo de resumen, algunas cifras. Como dato acumulado, es muy relevante destacar que Madrid recauda el 9,6% del total nacional de derechos reconocidos netos de la suma de los principales tributos municipales.

Desglosada la anterior cifra por tributos, la ciudad recauda el 5% de las tasas, el 6,1% del Impuesto sobre vehículos de tracción mecánica (IVTM), el 7,8% del Impuesto de actividades económicas (IAE), el 8,7% del Impuesto sobre construcciones, instalaciones y obras (ICIO), el 10% del Impuesto sobre bienes inmuebles (IBI), y el 21% del Impuesto sobre el incremento del valor de los terrenos de naturaleza urbana (IIVTNU).

Es evidente deducir, con los anteriores datos, que todo lo que pase sobre el sistema de tributación local, sea positivo o negativo, impacta más en Madrid que en cualquier otro municipio. Si tenemos en cuenta que, lamentablemente, el anticuado y poco adaptado TRLRHL aporta más elementos negativos que positivos, se llega a la conclusión de que Madrid soporta un castigo mucho mayor que otros municipios, en términos de recaudación, como consecuencia de la envejecida regulación actual.

En este ámbito hay un ejemplo que resulta demoledor, derivado de la insuficiente gestión regulatoria del impuesto de plusvalía. De los más de 4.000 millones de euros que se estima llevan perdidos los municipios porque el Gobierno no actualizó durante años la correcta regulación del tributo, porque durante casi cuatro años ignoró la necesidad de reformarlo en profundidad, siguiendo las indicaciones marcadas por el Tribunal Constitucional, se estima que Madrid dejará de ingresar o tendrá que devolver más de 700 millones de euros.

Resulta muy didáctico señalar que esta cifra equivale a todo lo que se gastará el Ayuntamiento de Madrid en 2024 en actuaciones de protección y promoción social, que incluyen programas tan prioritarios como el apoyo a familias e infancia, la prevención y atención frente a violencia de género, la asistencia a mayores, y otras acciones destinadas a dar respuesta a situaciones de emergencia social, lo que necesariamente nos lleva a preguntarnos sobre cuantas necesidades sociales podrían haber sido atendidas por el Ayuntamiento de Madrid si el Gobierno hubiera reformado en 2017 la regulación legal del impuesto de plusvalía.

Este es un buen ejemplo de lo que definimos como “efecto Madrid”, que en la Agencia Tributaria madrileña siempre se tiene en cuenta cuando se hacen, interna o externamente, previsiones o análisis de impacto de cualquier medida tributaria, y que obliga a valorar cualquier iniciativa no sólo en términos porcentuales, sino también y fundamentalmente, en términos de recaudación real. Como ejemplo, una pérdida de un 1% en la recaudación de un tributo podría parecer poco importante en un primer análisis. Sin embargo, si estamos hablando del IBI de Madrid, esa cifra equivaldría a 15,6 millones de euros. En el mismo sentido, cualquier medida que haya que implantar y que exija, por ejemplo, notificar individualmente a un 1% de los contribuyentes del IBI nos llevaría a generar y emitir más de 22.000 notificaciones.

Como conclusión, es evidente que la degradación de la normativa reguladora de los tributos municipales afecta a todos los municipios, como también lo es que esta situación impacta de forma mucho mayor en Madrid en términos de recaudación y en dificultades en la gestión. Por tanto, nos parece este un argumento muy válido para justificar la singularidad de la ciudad en el ámbito tributario.

5.4. La compensación de los costes de centralidad

En el ámbito de la geografía urbana se entiende por centralidad el conjunto de fuerzas sociales, económicas o culturales que atraen a un número elevado de personas o actividades económicas hacia una gran ciudad, generalmente situada en el centro de una aglomeración urbana más amplia y de perfil metropolitano. Sin duda Madrid produce ese efecto de centralidad, que se manifiesta especialmente en tres grupos de actividades:

- El flujo de personas no residentes que accede diariamente a Madrid para desarrollar su labor profesional.

- El flujo de vehículos usados para reparto de mercancías y paquetería, que igualmente acceden a la ciudad diariamente desde los grandes nodos logísticos, muchos ellos situados fuera de su término municipal.

Se estima que por ambos tipos de motivos más de 800.000 vehículos entran a Madrid cada día, de los que unos 114.000 no disponen de distintivo medioambiental (un 14 %). [4]

- Y finalmente, los turistas y visitantes que acceden a Madrid por otros motivos no profesionales (asistencia a actividades culturales, reuniones con familiares o amigos, etcétera). Según los datos del portal estadístico del Ayuntamiento de Madrid, en 2023 más de 826.000 viajeros realizaron 1.640.000 pernoctaciones en establecimientos hoteleros, cifra a la que habría que sumar el número de visitantes que usaron alojamientos de otro tipo, más o menos controlados, así como turistas que estuvieron menos de un día en la ciudad.

Todas estas situaciones se refieren, en la mayoría de las ocasiones, a personas o actividades que no tributan en Madrid, pero que consumen gran cantidad de servicios municipales, generando más gastos para cubrir también dicha demanda. Parece pues oportuno aprovechar la oportunidad que ofrece la reforma de la LCREM para estudiar posibles medidas que recuperen el equilibrio entre gastos e ingresos.

Un caso específico que daña los intereses de la ciudad, que guarda relación con los vehículos que diariamente circulan por Madrid pero que no están matriculados en la ciudad, se refiere a los “paraísos fiscales” en la matriculación de vehículos, supuesto que se ha detectado en Madrid, Barcelona y las islas. Se trata de grandes flotas de vehículos que son matriculados en municipios próximos a la ciudad buscando una fiscalidad mucho más baja, pero que realmente circulan por la ciudad. Esta práctica, un auténtico fraude de ley, ha alcanzado proporciones preocupantes. Como ejemplos, en el municipio de Rozas de Puerto Real están matriculados 28.679 turismos, teniendo solo 577 habitantes, y Colmenar de Arroyo tiene 43.780 matriculaciones y un censo de 1.936 habitantes, lo que da una proporción de 19,88 vehículos por habitante [5]. En estos casos los vehículos no sólo utilizan diariamente los servicios de la ciudad, sino que sus propietarios se valen de la baja calidad regulatoria para esquivar el pago del IVTM en Madrid. La reforma de la LCREM debería poner fin también a este tipo de malas prácticas.

5.5. El principio de buena regulación y el “plus” de exigencia que recae sobre la gestión de los tributos en Madrid

La aplicación del principio de buena regulación resulta cada vez más frecuente en las sentencias dictadas por los distintos órganos judiciales que recaen sobre tributos locales. Con base en dicho principio, de plena aplicación al ámbito de la normativa municipal, se aprecia un incremento en la aparición de sentencias en distintas instancias que cuestiona o anulan estudios técnico-económicos de las tasas u ordenanzas municipales.

Como se señala en la conocida sentencia del Tribunal Supremo 275/2021, de 25 de febrero, que se ocupa de la legalidad de una ordenanza municipal,

“la incorporación expresa, en nuestro ordenamiento jurídico, del principio de buena regulación supone un notable paso adelante, de cara a que la producción normativa respete un principio tan fundamental como es el de seguridad jurídica”. Recuerda el Supremo que el legislador “debe perseguir la claridad y no la confusión normativa, debe procurar que acerca de la materia sobre la que legisle sepan los operadores jurídicos y los ciudadanos a qué atenerse, y debe huir de provocar situaciones objetivamente confusas”.

Como conclusión, señala el Tribunal Supremo que

“es indudable que han de propiciarse mecanismos preventivos para evitar que los mandatos normativos resulten oscuros, también, por supuesto, en el ámbito que ahora nos ocupa, cual es el de la hacienda local”.

Sin duda ha de estarse siempre a favor de esta posición, lo que obliga a los municipios a mejorar la calidad de sus normas. Han de mejorarse los procedimientos de elaboración de las ordenanzas y los estudios técnico-económicos vinculados a ellas, avanzando en la elaboración de una normativa municipal de mejor calidad técnica y jurídica. Asumiendo plenamente el principio de buena regulación, cabe hacer tres consideraciones específicas, dos de ámbito general y una con especial relevancia respecto a Madrid:

En primer lugar, la maduración de la cultura tributaria en la sociedad española está exigiendo que en los distintos tributos locales se defina con mayor precisión la capacidad económica real de cada contribuyente. O, dicho de otra manera, tributos basados en tablas o en presunciones legales de capacidad económica o de rendimiento, se enfrentan cada día a un riesgo más que probable de inconstitucionalidad.

El problema de fondo es que los tributos locales se han construido sobre un conjunto de figuras técnicamente sencillas buscando la máxima simplicidad en la gestión, al considerarse que muy pocos municipios pueden disponer de unos servicios suficientemente cualificados y dotados para gestionar tributos complejos. Este modelo ha funcionado de forma pacífica hasta que han concurrido dos circunstancias que hacen que empiece a parecer insostenible:

- La primera de ellas fue la desaparición de un paradigma histórico, según el cual el precio de la vivienda nunca bajaba. La crisis económica del 2008 rompió esta máxima indiscutible, lo que afectó de pleno a todos los tributos municipales de base inmobiliaria y especialmente al impuesto de plusvalía. Así, hemos visto situaciones tan contrarias a las dinámicas tradicionales como revisiones catastrales “a la baja”, y la aparición frecuente de operaciones inmobiliarias en las que el precio de la transmisión fue inferior al de adquisición.

- La segunda de estas circunstancias es el progresivo incremento de las cuotas en los tributos municipales. Estas cuotas elevadas provocan reacciones contrarias en los contribuyentes, que buscan la manera de impugnarlas, interés que es aprovechado por los profesionales de distintos sectores (asesores, gestores, etcétera), que contribuyen con sus servicios al incremento de estas reclamaciones, incrementándose con ello la litigiosidad.

La segunda consideración, de aplicación general a todos los municipios, es la baja calidad de la legislación regulatoria de los tributos locales. Parece una opinión generalizada que el TRLRHL está siendo incapaz de servir como instrumento útil para responder adecuadamente a las exigencias que se derivan de la aplicación del principio de buena regulación. Si es insuficiente la escasa regulación de los cuatro artículos que dedica el TRLRHL al ICIO, lo que está obligando a definirlo “a golpe de sentencias”, la situación se agrava con la trayectoria sufrida por el impuesto de plusvalía desde 2017, mal resuelta con el Real Decreto-ley 26/2021, y se deteriora aun más con la regulación que se hace en la Ley 7/2022 de la nueva tasa o prestación patrimonial de carácter público no tributario, que todos los ayuntamientos tendrán que establecer en 2025 y a la que se dedican sólo unas pocas líneas de un artículo. Sorprende que se establezca mediante una regulación legal tan insuficiente el que puede ser el segundo tributo municipal por ingreso. Consecuencia de estas “malas leyes” es que los municipios asumen riesgos mucho mayores de vulnerar el principio de buena regulación cuando establecen a través de sus Ordenanzas fiscales o de sus estudios técnico-económicos, cuestiones que la propia ley tendría que haber definido. Dos ejemplos, uno de presente y otro de futuro previsible:

Por un lado, la necesidad de definir lo que no regula o hace mal el artículo 25 del TRLRHL, -¿cuál es el “valor de mercado” de un servicio público o de un uso privativo de un trozo de calle?-, a través de la ordenanza fiscal o del informe técnico-económico, informe al que la jurisprudencia otorga un valor cada vez mayor como garante de la seguridad jurídica, lo que obliga a los Ayuntamiento a tomar decisiones sobre elementos que deberían estar definidos en la ley, y que no siempre son refrendadas por los tribunales.

Y un ejemplo de futuro: -la falta de regulación en la ley de los elementos esenciales de la nueva tasa o prestación patrimonial de carácter público no tributario que grave la generación de residuos-, antes citada, obliga a definir algunos de estos elementos esenciales a través de ordenanza fiscal.

En definitiva, atendiendo a las situaciones descritas, ¿a quién es imputable un presunto incumplimiento del principio de buena regulación: al legislador que no legisló, o lo hizo mal, o al Ayuntamiento que ha de definir el tributo a través de sus ordenanzas?

Finalmente, una consideración muy específica y concreta referida a la ciudad de Madrid: el “plus” de calidad normativa en materia tributaria que se exige a la ciudad. Nos referimos a un mayor nivel de exigencia por los tribunales a la calidad de las ordenanzas y los informes técnico-económicos madrileños, en comparación con otros municipios. Algún ejemplo especialmente significativo se refiere a un estudio técnico-económico elaborado en Madrid y que, en el ámbito de la colaboración entre municipios, fue copiado por otros ayuntamientos, dándose la paradoja de que ese estudio fue validado y declarado conforme al ordenamiento por el Tribunal Superior de Justicia de alguna Comunidad Autónoma, pero anulado por el Tribunal de misma instancia de Madrid.

Incluso se presupone por algún tribunal que todos los datos de las distintas actividades desarrolladas por las distintas unidades administrativas que componen una organización tan compleja como el Ayuntamiento de Madrid deben ser conocidos y aplicados cuando se hace un estudio técnico-económico de una tasa, a riesgo de que, de no usarlos, la ordenanza elaborada con base en dicho informe sea anulada. Así ocurrió ya en 2015, cuando se anuló la ordenanza de vados del Ayuntamiento de Madrid, entre otras razones, porque:

… «el Ayuntamiento de Madrid utiliza un método indiciario y presuntivo de establecer el número de plazas de aparcamiento existentes en una edificación (garaje) o espacio no edificado (aparcamiento al aire libre) cuando dispone de los datos efectivos y reales del número de plazas de aparcamiento efectivas autorizadas en dichos espacios, que serán las que establezcan las correspondientes licencias de construcción» … (TSJM (s. 521/30 junio 2015).

Es seguro que Madrid seguirá asumiendo una alta litigiosidad y un cuestionamiento de sus tributos en mayor medida que otros municipios, como se acredita tan sólo con el seguimiento de las sentencias del Tribunal Superior de Justicia y del Tribunal Supremo sobre tributos devengados en Madrid. A ello contribuye también el que las asesorías jurídicas de un buen número de empresas importantes radiquen en la ciudad y sistemáticamente recurran alguno de los tributos municipales. La litigiosidad asociada a la conocida como “tasa del 1,5%” es un buen ejemplo de ello.

Un dato final, que nos parece suficientemente justificativo de este “plus” de exigencia que soporta el Ayuntamiento de Madrid respecto a otros municipios se refiere al número de sentencias dictadas: desde la aprobación de la Ley Orgánica 7/2015, de 21 de julio, que modifica la Ley Orgánica 6/1985, de 1 de julio, se han dictado por el Tribunal Supremo 295 sentencias de recursos de casación en las que el Ayuntamiento ha sido parte, de las cuales 126 sentencias (43%) han estimado las pretensiones del Ayuntamiento.

Atendiendo a todas las anteriores razones es evidente que resulta imprescindible mejorar la calidad de las normas tributarias que se aplican en Madrid, desarrollando el principio de buena regulación, y la reforma de la LCREM es una buena oportunidad para ello.

5.6. Los medios de la Agencia Tributaria Madrid

Una singularidad relevante de Madrid es que el órgano encargado de la gestión, inspección y recaudación de los tributos, la Agencia Tributaria Madrid (ATM), cuenta con más medios humanos, económicos y de otro tipo que ninguna otra administración tributaria municipal. Recordando el dato ya citado, la ATM tiene una plantilla de 926 puestos de trabajo, mientras que el Instituto de Hacienda de Barcelona dispone de 310. [6] Otro dato significativo es que, para 2024, el presupuesto de la ATM asciende a 67,5 millones de euros, lo que demuestra el alto nivel de compromiso del Ayuntamiento en el mejor desarrollo de las competencias tributarias.

Esta singularidad es especialmente destacable como justificación de un régimen tributario especial, porque con ella se acredita que, con los medios disponibles, el Ayuntamiento de Madrid puede aportar una calidad en el tratamiento de las competencias tributarias y unos mayores niveles de eficiencia en la gestión que otros municipios. Incluso puede aportar, ya lo hace en algún caso, más personal dedicado a la atención de distintas competencias tributarias de la Administración del Estado que la propia AEAT, especialmente cuando se trata de tributos municipales de gestión compartida (IAE, IVTM,…).

Un buen ejemplo de estas capacidades superiores a las de otros municipios son los importantes resultados alcanzados anualmente en las campañas para la declaración del IRPF que desarrolla la ATM, dando apoyo a la AEAT.

Pero junto con los importantes medios humanos, materiales y financieros disponibles, debe destacarse también su capacidad tecnológica, demostrada en el desarrollo de proyectos tan complejos como los que utilizan la inteligencia artificial en la gestión de los tributos, capacidad que muy pocos ayuntamientos del país pueden igualar. Es por tanto conveniente aprovechar la reforma de la LCREM para incorporar alguna norma que aporte una mejor cobertura normativa para el uso de la inteligencia artificial en relación con los tributos municipales.

[1] Un ejemplo claro de esta necesidad de coordinación entre los distintos servicios municipales y la gestión tributaria se está presentando en la implantación de la tasa por generación de residuos que será de aplicación en 2025, que está dando lugar a un trabajo muy complejo de análisis y diseño conjunto entre la Agencia Tributaria y los responsables de la recogida y tratamiento de residuos y limpieza de la ciudad.

[2] Boletín oficial del Ayuntamiento de Madrid número 9.555 de 23 de enero de 2024.

[3] Revista TRIBUTUS número 2. Agosto 2023. Raquel Nieves González. El peso de los tributos de la ciudad de Madrid en el conjunto de la tributación local.

[6] Puede encontrarse información detallada de la ATM en su Memoria. El documento se refiere al ejercicio 2022, siendo inminente la publicación de la correspondiente a 2023.

Atendiendo a las razones expuestas, que justifican el establecimiento de un régimen tributario singular para Madrid, puede ahora avanzarse más y esbozar las grandes líneas sobre las que podría construirse este modelo especial.

Ordenando las ideas, las medidas concretas a incluir en la reforma de la LCREM podrían responder a una o varias de estas cinco líneas.

6.1. Profundización en el modelo de colaboración en el acceso, actualización y regulación de la información y de la tecnología

El artículo 8 del TRLRHL define el marco general de colaboración entre administraciones tributarias, desarrollando el artículo 106.3 de la Ley 7/1985, de las Bases del Régimen Local, señalando que las administraciones tributarias del Estado, de las comunidades autónomas y de las entidades locales colaborarán en todos los órdenes de gestión, liquidación, inspección y recaudación de los tributos locales. Atendiendo a dichos principios y dado que los principales tributos municipales actúan sobre un modelo de gestión compartida, en el que las funciones que corresponden a la AGE inciden directamente en la eficiencia y la capacidad recaudatoria del tributo, la reforma de la LCREM debe profundizar en definir mejor cómo concretar este mandato de colaboración entre administraciones. Más concretamente, debería mejorarse la regulación respecto a dos grupos de funciones:

En el acceso para la utilización de censos y datos: La calidad de los datos del catastro en IBI e IIVTNU, los censos de actividades económicas en IAE, o los censos de vehículos en IVTM), impacta directamente en la gestión tributaria municipal. Por tanto, deberían incorporarse medidas que permitan al ayuntamiento madrileño:

- Mejorar los actuales modelos de acceso, mediante procedimientos automáticos de consulta y/o descarga masiva de los datos de las distintas unidades de la AGE (DG Catastro, DG Tráfico, AEAT) vinculados a los tributos de gestión compartida. En muchos casos, los criterios y límites para el acceso, definidos de forma común para todos los Ayuntamientos, resultan claramente insuficientes para atender las necesidades de Madrid.

- Conocer previamente y, en su caso, compartir las estrategias y criterios aplicados en la AGE en relación con las distintas tecnologías aplicadas. La complejidad y el volumen de la información utilizada con finalidad tributaria convierten a la tecnología en un elemento crítico para mejorar la gestión de los tributos madrileños. Es indiscutible que, para conseguir esta deseada coordinación entre administraciones, ha de avanzarse también en la coordinación tecnológica de las mismas.

- En el mismo sentido, y conectando con lo expuesto en páginas anteriores, resulta relevante contar con la cobertura normativa adecuada para regular el uso de determinadas tecnologías innovadoras (especialmente la inteligencia artificial) en la gestión tributaria municipal, lo que obliga al Ayuntamiento y a la AEAT a colaborar y coordinarse para que no existan discrepancias en esta materia, que será, - en buen medida ya lo es-, uno de los ejes para la mejora de la gestión tributaria.

Colaboración en la gestión: Es obvio que, en un modelo de gestión compartida, debería ser un objetivo de la futura LCREM elevar el nivel de colaboración en dicha gestión. Esta colaboración puede desarrollarse en diferentes ámbitos, pudiendo citarse dos ejemplos:

- Compartiendo procedimientos de actualización de datos, asumiendo que Madrid conoce a través de sus actuaciones (padrón municipal, licencias de obras y actividades,…), antes que la AEAT, datos cuyo tratamiento por los canales adecuados permitiría una actualización más rápida de determinada información (por ejemplo, censos del IAE).

- Compartiendo actuaciones de inspección conjunta e incluso asumiendo, por la vía adecuada, la inspección de figuras de menor interés de la AGE, pero muy relevantes a efectos de los ingresos municipales. Un ejemplo claro de esto es el muy criticado régimen establecido en la Ley 15/1987, de tributación de la Compañía Telefónica Nacional de España, en lo que se refiere a los tributos locales, que exige comprobar que se cumple la obligación de tributar sobre el 1,9% de los ingresos brutos procedentes de la facturación obtenida en el municipio.

El modelo podría completarse con la creación de un órgano colegiado específico de coordinación y apoyo en la gestión en los tributos de gestión compartida, en el que participasen la AGE, la Comunidad y el municipio de Madrid, siguiendo el ejemplo del Consejo Territorial de la Propiedad Inmobiliaria, que ha demostrado durante años su eficacia para mejorar la coordinación en materia de catastro e IBI.

6.2. Adaptación específica a Madrid de aquellos criterios y elementos utilizados para el cálculo de los tributos municipales que actualmente son de aplicación general a todos los municipios

El TRLRHL y otra normativa que impacta sobre los tributos municipales, incluye supuestos en los que se definen elementos de aplicación igual en todos los Ayuntamientos, sin distinción de ningún tipo, lo cual daña o limita la capacidad recaudatoria a Madrid.

Como ejemplo, la aplicación en el IIVTNU de los mismos coeficientes máximos para cada período de generación y la limitación a 20 años, igual para todos los ayuntamientos, no recoge la evolución real de los distintos mercados y submercados inmobiliarios de Madrid, lo que, año tras año, produce pérdidas de recaudación. En el mismo sentido, la limitación a un máximo de nueve categorías de calles, establecida en el IAE para todos los municipios, no permite una adecuada clasificación de las más de 9.400 calles existentes.

Sobre esta misma idea sería también adecuado que, junto con el actual índice fiscal de calles, que se basa en datos catastrales de valor de los suelos y edificaciones de cada calle y, por tanto, en valores relacionados con el mercado inmobiliario, pudiera generarse un segundo índice que clasificase las calles en función del rendimiento económico real o presunto que pudiera obtenerse por el uso privativo de las mismas. Este segundo índice sería mucho más adecuado para la gestión de todo tipo de tasas por ocupación privativa o aprovechamiento especial del espacio público.

Parece evidente que la LCREM debe permitir que Madrid fije sus propios indicadores, coeficientes y otros elementos con incidencia tributaria, con arreglo a sus propias características y al margen del modelo general, cuando se acredite que estos no se ajustan a la realidad sobre la que se establece el tributo.

6.3. Mejor definición en la determinación de los elementos básicos de algunos tributos

La reforma de la LCREM permitiría definir mejor algunos elementos básicos de distintos tributos municipales, cumpliendo con el principio de reserva de ley, con una triple finalidad:

- Permitir una mejor definición de la carga impositiva de determinados contribuyentes en virtud de su capacidad económica. Por ejemplo, haciendo una más amplia y mejor definición de los tipos diferenciados del IBI, sin vincularlos plenamente a los usos definidos por la normativa catastral, o permitiendo tipos diferenciados en el IIVTNU para gravar de forma diferente las transmisiones mortis-causa.

- Estableciendo beneficios fiscales para atender distintos supuestos, como los de carácter subjetivo, en determinados figuras excesivamente marcadas por su definición inicial como tributo de carácter real. Es el caso de la posible consideración en el IBI de determinadas situaciones de carácter social, (además de la familia numerosa ya existente), o derivados de situaciones extraordinarias de transformación o regeneración urbana que no se dan en otros municipios con tan elevado nivel de impacto sobre la trama urbana (como ejemplo, el proyecto Madrid Nuevo Norte, o el soterramiento de la Nacional 5).

- Permitiendo a los tributos municipales un mayor impacto sobre determinadas políticas municipales, potenciando su función extrafiscal, con especial referencia a la tributación medioambiental. Se pueden poner varios ejemplos relacionados con criterios medioambientales: superar el anticuado concepto de “caballos fiscales” y definiendo un nuevo modelo para el cálculo de la cuota en el IVTM, o permitiendo la aplicación de beneficios fiscales a otras energías no contaminantes, ampliando las actualmente beneficiadas. Asimismo, se pueden citar ejemplos de iniciativas con finalidad extrafiscal asociados al estímulo o la protección de la actividad económica permitiendo, por ejemplo, ampliar los beneficios fiscales por acciones que crean empleo, o protegiendo los negocios centenarios con el fin de que el beneficiario de la medida sea el arrendatario que desarrolla la actividad y no el titular catastral, cuando el local está en alquiler.

6.4. Mejora general de la calidad regulatoria

En párrafos anteriores ya expusimos la importancia creciente del principio de buena regulación y como su aplicación está incidiendo especialmente en la validación por los tribunales de las ordenanzas y estudios técnico-económicos elaborados por el ayuntamiento de Madrid. Por tanto, es evidente que la LCREM debe aprovechar su rango de Ley para mejorar la calidad de las normas que regulan los distintos tributos municipales. A lo largo del trabajo se han ido exponiendo distintos supuestos en los que esta mejora de la calidad regulatoria se muestra como muy necesaria. Algunos ejemplos de ello pueden ser los siguientes:

- Si pensamos en la insuficiencia o falta de regulación, es necesario definir correctamente el impuesto de plusvalía, e imprescindible regular adecuadamente la nueva tasa de residuos, a ser posible antes de su aplicación en 2025. Asimismo, debe resolverse la situación generada por la inadecuada interpretación de normas de bajo rango aplicada por la DG de Tráfico, que permite los casos de “dumping fiscal” en el IVTM a los que nos hemos referido en párrafos anteriores, dañando los intereses de la ciudad.

- Es necesario redefinir conceptos clásicos de la tributación local que han quedado desfasados en la sociedad actual, pero que siguen siendo invocados ante los tribunales, y aceptados por estos, dando lugar a anular la actividad tributaria municipal. Un ejemplo claro es la reciente sentencia número 84/2024 del Tribunal Supremo, de 22 de enero 2024, que desestima el recurso de casación interpuesto por el Ayuntamiento de Madrid, relativo a un embargo de cuentas corrientes abiertas en sucursales radicadas fuera del término municipal del ayuntamiento, basándose en la visión clásica del principio de territorialidad que ignora que el concepto de “plaza bancaria” hace años que ha sido sustituido por el de “banca electrónica”, y que nuestro dinero ya no se deposita materialmente en billetes o monedas en un determinado espacio físico, sino que se gestiona mediante apuntes contables digitales en servidores situados en cualquier lugar del mundo. [1] Una buena referencia para apoyar esta propuesta se encuentra en la Ley 4/2020, de 15 de octubre del Impuesto sobre Determinados Servicios Digitales, que establece presunciones que reinterpretan el criterio tradicional de territorialidad, resolviendo el impacto negativo que producen determinados servicios digitales generando pérdidas de soberanía fiscal.

- Si nos referimos a la mejora de las normas existentes, dos buenos ejemplos serían la correcta determinación de los elementos que debe incluir un estudio técnico-económico, de tal manera que su uso no sea cuestionado por los tribunales, o definiendo con precisión el concepto de “coste real y efectivo de la construcción, instalación u obra”, a efectos del cálculo de la cuota del ICIO, superando la litigiosidad permanente asociada a este tributo.

6.5. Simplificación de trámites y obligaciones formales e incremento de la eficiencia en los procedimientos

Entre los principios rectores que están orientando toda la estrategia de servicios tributarios a los ciudadanos de Madrid destaca especialmente la simplificación de trámites y la descarga de obligaciones formales. En la actualidad existen diversos supuestos que podrían ser adecuadamente tratados a través de la reforma de la LCREM buscando dicho objetivo. Como ejemplos:

- Regulando en el ICIO el sistema de autoliquidación tanto para el pago a cuenta que se efectúa al inicio de la obra, como en la regularización que tiene lugar al finalizar la obra, lo que simplifica el cumplimiento por los obligados tributarios y evita litigiosidad.

- Mejorando la eficiencia en algunos procedimientos ahora aplicados, excesivamente recargados de trámites o requisitos innecesarios. Como ejemplo, puede suprimirse la aprobación por el Pleno de acuerdos individuales declarando de especial interés o utilidad municipal la actividad, previa a la aprobación de beneficios fiscales.

- O facilitando la creación de “carpetas tributarias” apoyadas por normas que doten de toda la cobertura necesaria para que el contribuyente tenga un mejor acceso a todo lo relacionado con sus obligaciones fiscales, facilitando pagos y devoluciones, cuando existen deudas o devoluciones que pueden ser compensadas.

6.6. Aplicación del principio de lealtad financiera, en relación con los tributos

La reforma debe incluir medidas para definir y perfilar mejor la aplicación del principio de lealtad financiera en el ámbito tributario, estableciendo mecanismos que garanticen la adecuada financiación de Madrid, que no puede verse afectado por decisiones o falta de actuación del Gobierno, actuando en tres ámbitos:

- Compensando la pérdida neta de ingresos tributarios derivados de su condición de capital de España, por la aplicación de beneficios fiscales y o no sujeción de determinados inmuebles o actividades, de titularidad pública o de representaciones diplomáticas.

- Estableciendo mecanismos automáticos de compensación en aquellos tributos locales que, por decisiones o inactividad de la Administración General del Estado, ven gravemente mermada su potencial recaudatorio. El ejemplo más claro de ello es, de nuevo, el impuesto de plusvalía, por el que el Ayuntamiento de Madrid ya ha devuelto, al finalizar enero de 2024, más de 423 millones de euros.

- O, exigiendo que todas aquellas normas que establezcan coeficientes o elementos de aplicación automática sobre los tributos municipales vengan avaladas por un estudio técnico previo en el que se evalúe el impacto específico sobre Madrid.

6.7. Creación de nuevos tributos

Es indudable que la reforma de la LCREM abre la ocasión adecuada para plantear la creación de nuevos tributos. Ya hemos visto en párrafos anteriores que nada impide hacerlo si se respetan los límites constitucionales de aplicación de la autonomía tributaria local y las materias que han de ser objeto de regulación mediante Ley Orgánica.

Desde este planteamiento es sólo una decisión política la creación de estos nuevos tributos. Atendiendo a los casos conocidos implantados, o que se han intentado implantar con bajo éxito real, entre otras razones por falta de la adecuada cobertura normativa, podría actuarse sobre dos ámbitos a los que nos hemos referido en párrafos anteriores:

En primer lugar, nuevos tributos que puede englobarse dentro del concepto de “fiscalidad medioambiental”. Es cierto que ya existen distintos tributos en los que se aplican criterios relacionados con el medio ambiente, bien sea estableciendo medidas de estímulo a comportamientos positivos (como la utilización de elementos para la generación de energías renovables, o el tratamiento de los vehículos de bajas emisiones en la tasa del servicio regulado de estacionamiento). Pero también lo es que todas estas medidas, analizadas conjuntamente, muestran un elevado nivel de descoordinación interna entre tributos municipales, y externa, cuando los analizamos en comparación con los tratamientos fiscales que se dan en esta materia en el ámbito de la AGE y de la Comunidad de Madrid. Por tanto, la LCREM podría ser una buena oportunidad para crear un marco único de aplicación a todos los tributos de Madrid en los que se pretenda introducir, como finalidad extrafiscal, la protección del medio ambiente.

En segundo lugar, la LCREM es también el momento para definir nuevos tributos con una clara finalidad de generación de ingresos que permitan atender los costes de centralidad a los que nos hemos referido en párrafos anteriores. En tal caso, podría ser el momento de valorar el establecimiento de tributos que graven, por ejemplo:

- El uso de los servicios públicos por las personas no residentes que accede diariamente a Madrid para desarrollar su actividad profesional. Las llamadas “tarifas de congestión” de Londres, Milán, Estocolmo y recientemente Nueva York, que también tienen una finalidad medioambiental, son un ejemplo de ello.

- El establecimiento de un tributo que grave los servicios de reparto de mercancías y paquetería, que ya se intentó sin éxito en Barcelona a través de la llamada “tasa Amazon”, como antes se citó.

- O, el establecimiento de una tasa sobre la actividad turística, en distintos formatos.

De más difícil definición, aunque también es objeto de debate, sería la creación de un impuesto que grave la actividad desarrollada por las empresas que se benefician de los servicios que les ofrece la ciudad de Madrid. En este caso se ha de ser cuidadoso para no incidir sobre hechos imponibles que ya son gravados por otros tributos estatales, así como para evaluar su compatibilidad con el actual IAE.

Finalmente, también es una buena oportunidad para la sustitución de la tasa por generación de residuos, que ha de implantarse en 2025, por un nuevo tributo, esta vez en forma de impuesto, que defina el marco de esta nueva figura con mayor claridad y seguridad jurídica. Es indudable que esta reforma se acabará produciendo tarde o temprano para todos los Ayuntamientos, por lo que está justificado que en Madrid se anticipe la misma a través de la reforma de la LCREM.

6.8. Posibles contenidos relacionados con la aplicación de nuevas tecnologías en la actividad tributaria municipal

Finalmente, es oportuno realizar una reflexión sobre si la LCREM debiera incorporar alguna regulación específica relacionada con el uso con finalidad tributaria de tecnologías innovadoras y, especialmente, las vinculadas con la inteligencia artificial.

Es cierto que la aplicación de dichas tecnologías puede afectar a otras competencias del Ayuntamiento y que, por tanto, debería regularse dicha utilización en un capítulo de aplicación general. Ahora bien, también es indudable que el liderazgo en el uso de estas tecnologías está recayendo sobre las administraciones tributarias, singularmente sobre la AEAT, pero también sobre la ATM en el ámbito de los tributos municipales. Este liderazgo se ha puesto de manifiesto en el informe de la OECD [2]según el cual el 70% de las autoridades tributarias de los 52 países de la OCDE incluidos en el informe están haciendo uso de la inteligencia artificial, y se confirma con las experiencias que en este ámbito se están desarrollando en el Laboratorio Tributario de la ATM [3].

Esta disponibilidad actual y real de la tecnología basada en inteligencia artificial es la que nos lleva a la necesidad de avanzar en la definición normativa de su uso con fines tributarios en el Ayuntamiento de Madrid, y la que justifica la inclusión en la LCREM de normas que definan el marco de actuación, protegiendo los derechos y garantías de los contribuyentes, obviamente dentro del marco regulatorio general español y de la UE. [4]

[2] Tax Administrations 2022: Comparative Information on OECD and other Advanced and Emerging Economies.

[3] Álvaro Tapias Sancho y Pedro Nogales Fuentes. Una Agencia Tributaria Madrid dirigida por datos: el laboratorio tributario del Ayuntamiento de Madrid.

La reforma de la LCREM ofrece una oportunidad única para definir un régimen tributario especial para Madrid, oportunidad no debería perderse de nuevo.

Por todas las razones expuestas, Madrid es una realidad singular que no siempre encaja bien en el marco regulatorio general de los tributos locales. En contra de lo que podría pensarse, esta condición de gran ciudad no es generalmente tenida en cuenta, lo que da lugar a que, en ocasiones, los ingresos tributarios de la ciudad se resientan.

Además, el elevado e inevitable nivel de litigiosidad asociado a la normativa tributaria madrileña hace necesario mejorar su calidad siguiendo el principio de buena regulación, redactando y disponiendo de un marco legal preciso y robusto.

Por todo ello, resulta realmente necesaria e interesante la iniciativa que ha sido puesta en marcha y a los trabajos y propuestas que se realicen desde la Comisión para la Reforma del Régimen de Capitalidad de Madrid.