La opción tributaria y el nuevo régimen de determinación de la base imponible del IIVTNU en el TRLRHL

Abril 2024

Pablo Montserrat Cao

Jefe del Servicio de Análisis Jurídico y Gestión de Riesgos. Subdirección General de Servicios Jurídicos Tributarios. Agencia Tributaria Madrid

![]()

Resumen

El vigente texto refundido de la Ley reguladora de las Haciendas Locales (en adelante TRLRHL) regula en sus artículos 104 a 110 el Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana, destacando de dicha regulación el doble sistema de cuantificación de la base imponible del impuesto introducido por el Real Decreto ley 26/2021, de 8 de noviembre, norma esta que procedió a adaptar el indicado texto refundido a la reciente jurisprudencia del Tribunal Constitucional respecto del impuesto en cuestión.

Efectivamente, el vacío legal que se derivó de la declaración de inconstitucionalidad plena del método de cuantificación de la base imponible del impuesto por el Tribunal Constitucional en su sentencia de 26 de octubre de 2021, culminando el periplo de controversia constitucional al que se ha visto sometido el TRLRHL, obligó, con carácter de urgencia, a regular un nuevo método de determinación de la base imponible respetuoso con los principios informadores del sistema tributario español, especialmente con los principios de capacidad económica y prohibición de confiscatoriedad.

Como vamos a tratar de explicar en el presente artículo, consideramos que el nuevo método de cuantificación de la base imponible del Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana encaja perfectamente con el concepto de opción tributaria al que nos vamos a referir más adelante, si bien, debe tenerse en cuenta que tras ese doble sistema de cuantificación que se ofrece al obligado tributario, cabe igualmente considerar la existencia de un verdadero derecho subjetivo.

Palabras clave: opción tributaria, base imponible, IIVTNU, confiscatoriedad

Abstract

The current revised text of the Law regulating Local Treasuries (hereinafter TRLRHL) regulates in its articles 104 to 110 the Tax on the Increase in Value of Urban Land, The double system of quantification of the tax base introduced by virtue of Royal Decree Law 26/2021, of November 8, that proceeded to adapt the aforementioned revised text to the recent jurisprudence of the Constitutional Court regarding the tax in question, stands out in said regulation.

Indeed, the legal vacuum resulting from the declaration of full unconstitutionality of the method of quantification of the tax base by the Constitutional Court in its ruling of 26 October 2021, culminating the constitutional controversy to which the TRLRHL has been subjected, made it necessary, as a matter of urgency, to regulate a new method for determining the tax base that respects the principles that inform the Spanish tax system, especially the principles of economic capacity and the prohibition of confiscation.

As we will try to explain in this article, we consider that the new method of quantification of the taxable base of the Tax on the Increase in the Value of Urban Land fits perfectly with the concept of tax option to which we will refer later on, although it should be taken into account that behind this double quantification system offered to the taxpayer, the existence of a real subjective right can also be considered.

Keywords: tax option, tax base, IIVTNU, confiscation.

Se hace preciso recordar ese periplo de controversia constitucional al que, como se ha dicho, se ha visto sometido el TRLRHL y que ha culminado con la introducción del aludido doble régimen de determinación de la base imponible del impuesto, dos regímenes distintos y excluyentes entre sí que constituyen, en nuestra opinión, una alternativa de elección encajable en el concepto de opción tributaria que el Tribunal Supremo ha dado a tan controvertido concepto, encaje, eso sí, que tiene ciertos límites a los que más adelante se aludirá.

El conocido pinchazo de la burbuja inmobiliaria provocó que el mercado inmobiliario sufriera un importante retroceso que desembocó en múltiples transacciones que pusieron de manifiesto importantes minusvalías. Como consecuencia de ello empezaron a proliferar las solicitudes de rectificación de autoliquidaciones y devolución de ingresos indebidos, así como los recursos de reposición y/o reclamaciones económico-administrativas contra las liquidaciones giradas. Los contribuyentes empezaron a considerar contrario al principio constitucional de capacidad económica la obligación de pago de un impuesto que grava el incremento del valor de los terrenos de naturaleza urbana cuando el contribuyente estaba soportando una minusvalía que se ponía de manifiesto en el momento del devengo al ser el valor o precio de la transmisión inferior al de su adquisición. Esta incongruencia, que llego al ámbito de la jurisdicción contencioso-administrativa, generó numerosas sentencias que anulaban liquidaciones de plusvalía y ordenaban la devolución de los ingresos indebidos a la vista de las pérdidas soportadas por los contribuyentes. A pesar de eso, muchas corporaciones, entre ellas el Ayuntamiento de Madrid, seguía manteniendo su criterio de exigir el pago del impuesto toda vez que, sin perjuicio de la existencia de tales pérdidas, la ley no permitía otra interpretación. La redacción del TRLRHL no preveía la existencia de minusvalías, antes al contrario, establecía una presunción iuris et de iure de existencia de incremento del valor de los terrenos por el simple transcurso del tiempo, presunción que aunque efectivamente pudiera resultar (en casos de pérdida) contraria a la Constitución, no era sino el propio Tribunal Constitucional el que debiera pronunciarse al respecto.

Finalmente se plantearon por distintos juzgados diversas cuestiones de inconstitucionalidad que desembocaron en las STC de fechas 16 de febrero de 2017, 1 de marzo de 2017 y 11 de mayo de 2017 que declararon inconstitucionales respectivamente determinados preceptos de la Norma Foral 16/1989 del IIVTNU del Territorio Histórico de Guipúzcoa, de la Norma Foral 46/1989 del IIVTNU del Territorio Histórico de Álava y del TRLRHL. En lo que aquí interesa, la Sentencia del Tribunal Constitucional 59/2017 de 11 de mayo declaró inconstitucionales los artículos 107.1 y 107.2 a) únicamente en la medida en que sometiesen a gravamen actos, hechos o negocios jurídicos no expresivos de capacidad económica, declarando además inconstitucional en todo caso el artículo 110.4 al no permitir prueba en contrario respecto a la presunción de incremento que emana de la ley.

Esta declaración de inconstitucionalidad llevó a muchos órganos judiciales, entre ellos el Tribunal Superior de Justicia de Madrid, a considerar expulsados del ordenamiento jurídico tales artículos de tal manera que esa expulsión impedía a los Ayuntamientos la exacción del impuesto en tanto en cuanto el vacío legal provocado por la declaración de inconstitucionalidad no fuese cubierto por el legislador. Frente a esta tesis, llamada “maximalista” surgió la llamada tesis “posibilista” que defendía esta Corporación y que fue final y definitivamente confirmada por la Sentencia del Tribunal Supremo de fecha 9 de julio de 2018. En síntesis venía a decir que si bien el artículo 110.4 sí era plenamente inconstitucional al no permitir la prueba en contrario (lo que generaba indefensión), no ocurría lo mismo con los artículos 107.1 y 107.2 a) que cuantificaban la base imponible. Tales artículos únicamente adolecían de una inconstitucionalidad parcial en la medida en que solo resultaban inaplicables si el obligado tributario conseguía probar por cualquier medio de prueba admisible en derecho la inexistencia de incremento del valor de los terrenos [1].

En definitiva, cuando el contribuyente no consiguiera probar la inexistencia de un incremento del valor del terreno, el Tribunal Constitucional consideró plenamente aplicables los artículos cuya constitucionalidad estaba en entredicho, manteniéndose además la presunción de existencia de incremento de valor del terreno que emanaba de la ley. Dicha presunción, aclaró el Tribunal Constitucional, era, no obstante, de las llamadas iuris tantum, esto es, presunciones que cabe desvirtuar mediante la oportuna prueba en contrario. En consecuencia, la falta de prueba en contrario derivaba en el sometimiento a gravamen del acto, hecho o negocio jurídico del que cabía presumir el citado incremento.

El Tribunal Supremo acabó de fijar su interpretación de la Sentencia del Tribunal Constitucional aclarando en su Sentencia de fecha 13 de febrero de 2019 que la carga de la prueba, a los efectos de desvirtuar la presunción legal, recaía sobre el contribuyente [2].

El siguiente problema que se suscitó en cuanto a la ley que regula el impuesto fue el de la posible existencia de cuotas confiscatorias. Efectivamente, entre los principios constitucionales que informan el sistema tributario español, también tenemos, junto al principio de capacidad económica, la expresa prohibición del alcance confiscatorio de los tributos. En el impuesto que nos ocupa se estaba observando que, en no pocas ocasiones, la ganancia o incremento del valor del terreno realmente obtenida quedaba absorbida o superada por la cuota tributaria resultante de la cuantificación legalmente objetivada del tributo. Al igual que con la controversia que se generó con las minusvalías, se plantearon por los juzgados contencioso-administrativos las correspondientes cuestiones de inconstitucionalidad respecto al eventual alcance confiscatorio que en algunos casos tenían las cuotas tributarias del impuesto.

Como complemento a su Sentencia de 11 de mayo de 2017 antes mencionada, el Tribunal Constitucional dictó la Sentencia número 126/2019 de 31 de octubre (BOE número 293 de 6 de diciembre de 2019). Resolviendo la cuestión de inconstitucionalidad planteada por el JCA número 32 de Madrid, el Tribunal Constitucional declaró la inconstitucionalidad del artículo 107.4 del TRLRHL en los supuestos en los que la cuota tributaria del impuesto superara el incremento patrimonial obtenido por el contribuyente con la transmisión del inmueble. [3]

A pesar de que del tenor literal de tal afirmación pudiera concluirse que sí sería exigible la parte de la cuota tributaria que no excediera de la ganancia efectivamente obtenida, el Tribunal Supremo, en su Sentencia de 9 de diciembre de 2020, aclaró que resultaba igualmente confiscatoria la cuota que, aunque no superara el incremento realmente obtenido, agotara o cuasi agotara dicho incremento. [4]

Finalmente, la sentencia del Tribunal Constitucional número 182/2021, de 26 de octubre, publicada en fecha 25 de noviembre de 2021 (BOE número 282), que resolvió la cuestión de inconstitucionalidad número 4433 - 2020, promovida por la Sala de lo Contencioso-Administrativo del Tribunal Superior de Justicia de Andalucía, Ceuta y Melilla, declaró la plena inconstitucionalidad y nulidad de los artículos 107.1, segundo párrafo, 107.2.a) y. 107.4 del texto refundido de la Ley reguladora de las haciendas locales (en adelante, TRLRHL), aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo.

El vacío normativo que dicha declaración de inconstitucionalidad generó fue finalmente cubierto por el Real Decreto-ley 26/2021, de 8 de noviembre, publicado en fecha 10 de noviembre de 2021 (BOE número 268), por el que se adapta el texto refundido de la Ley Reguladora de las Haciendas Locales, aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo, a la reciente jurisprudencia del Tribunal Constitucional respecto del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana. En dicha norma legal se señaló, en su Disposición Transitoria única, un plazo de seis meses para que los ayuntamientos que tuvieran establecido el impuesto en cuestión procedieran a adaptar sus ordenanzas fiscales a lo dispuesto en dicho real decreto ley. Así lo hizo, por ejemplo, el Ayuntamiento de Madrid, procediendo a tal adaptación en virtud de la Ordenanza 8/2022, de 31 de mayo de 2022, por la que se modifica la Ordenanza Fiscal reguladora del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana, de 6 de octubre de 1989.

________________________________

[1] FD 7 STS 9 de julio 2018 “1º) Los artículos 107.1 y 107.2 a) del TRLHL, a tenor de la interpretación que hemos hecho del fallo y del fundamento jurídico 5 de la STC 59/2017, adolecen solo de una inconstitucionalidad y nulidad parcial. En este sentido, son constitucionales y resultan, pues, plenamente aplicables, en todos aquellos supuestos en los que el obligado tributario no ha logrado acreditar, por cualquiera de los medios que hemos expresado en el fundamento de derecho Quinto, que la transmisión de la propiedad de los terrenos por cualquier título (o la constitución o transmisión de cualquier derecho real de goce, limitativo del dominio, sobre los referidos terrenos), no ha puesto de manifiesto un incremento de su valor o, lo que es igual, una capacidad económica susceptible de ser gravada con fundamento en el artículo 31.1 CE”.

[2] STS 13 de febrero de 2019 “Sentado que en el TRLHL pervive una presunción iuris tantum de existencia de incremento de valor del terreno de naturaleza urbana transmitido, corresponde al sujeto pasivo que alegue que no ha existido dicha plusvalía aportar prueba suficiente...

...A esta inversión de la carga de la prueba u onus probandi, haciéndola recaer sobre la parte a quien perjudica la aplicación de la presunción, se refiere expresamente el artículo 385.2 LEC , texto legal al que en el ámbito tributario remite específicamente el artículo 106.1 LGT... A tenor de esta previsión legal corresponde, por tanto, al obligado tributario probar la inexistencia del hecho que se presume ex artículos 104.1, 107.1, 107.2 a) del TRLHL...

...es evidente que es el obligado tributario, y no la Administración, quien a través de los medios indiciarios que apuntamos en el Fundamento de Derecho Quinto de nuestra sentencia de 9 de julio de 2018 -señaladamente, a través de las correspondientes escrituras públicas de compra y venta del terreno; mediante la oportuna prueba pericial; o, en fin, mediante cualquier otro medio probatorio ex artículo 106.1 LGT que ponga de manifiesto el decremento de valor del terreno transmitido...”.

[3] “Por consiguiente, en aquellos supuestos en los que de la aplicación de la regla de cálculo prevista en el artículo 107.4 TRLHL (porcentaje anual aplicable al valor catastral del terreno al momento del devengo) se derive un incremento de valor superior al efectivamente obtenido por el sujeto pasivo, la cuota tributaria resultante, en la parte que excede del beneficio realmente obtenido, se corresponde con el gravamen ilícito de una renta inexistente en contra del principio de capacidad económica y de la prohibición de confiscatoriedad que deben operar, en todo caso, respectivamente, como instrumento legitimador del gravamen y como límite del mismo (artículo 31.1 CE).”

Y seguía diciendo el TC que “en coherencia con la declaración parcial de inconstitucionalidad que hizo la STC 59/2017, el artículo 107.4 TRLHL debe serlo únicamente en aquellos casos en los que la cuota a satisfacer es superior al incremento patrimonial realmente obtenido por el contribuyente.”

[4] “...el Tribunal Constitucional no solo se ha hecho eco en numerosas ocasiones de esa doctrina del Tribunal Europeo de Derechos Humanos, sino que ha señalado con reiteración que la prohibición de confiscatoriedad debe interpretarse como la imposibilidad de que el sistema tributario consuma la riqueza de los contribuyentes, pues "lo que se prohíbe no es la confiscación, sin justamente que la imposición tenga «alcance confiscatorio»", lo que sucedería si mediante la aplicación de las diversas figuras tributarias, se llegara a privar al sujeto pasivo de sus rentas y propiedades...

... Dicho lo anterior, consideramos fuera de toda duda que la concreta aplicación de un tributo que suponga que el contribuyente tenga que destinar a su pago la totalidad o la mayor parte de la riqueza real o potencial que tal tributo pone de manifiesto tendrá carácter confiscatorio en la medida en que supone - claramente- una carga excesiva, exagerada y, desde luego, no proporcional a aquella capacidad económica que, en definitiva, justifica la existencia misma de la figura tributaria correspondiente.”

El nuevo TRLRHL, con pretensión de superar los anteriormente descritos problemas de inconstitucionalidad de los que adolecía su anterior redacción, ha procedido a incorporar a su articulado, por un lado, la expresa no sujeción al impuesto de los supuestos en los que se constate la inexistencia de incremento de valor de los terrenos por comparación del valor de los mismos en las fechas de adquisición y transmisión, y por otro, el inicialmente referido doble sistema de determinación de la base imponible.

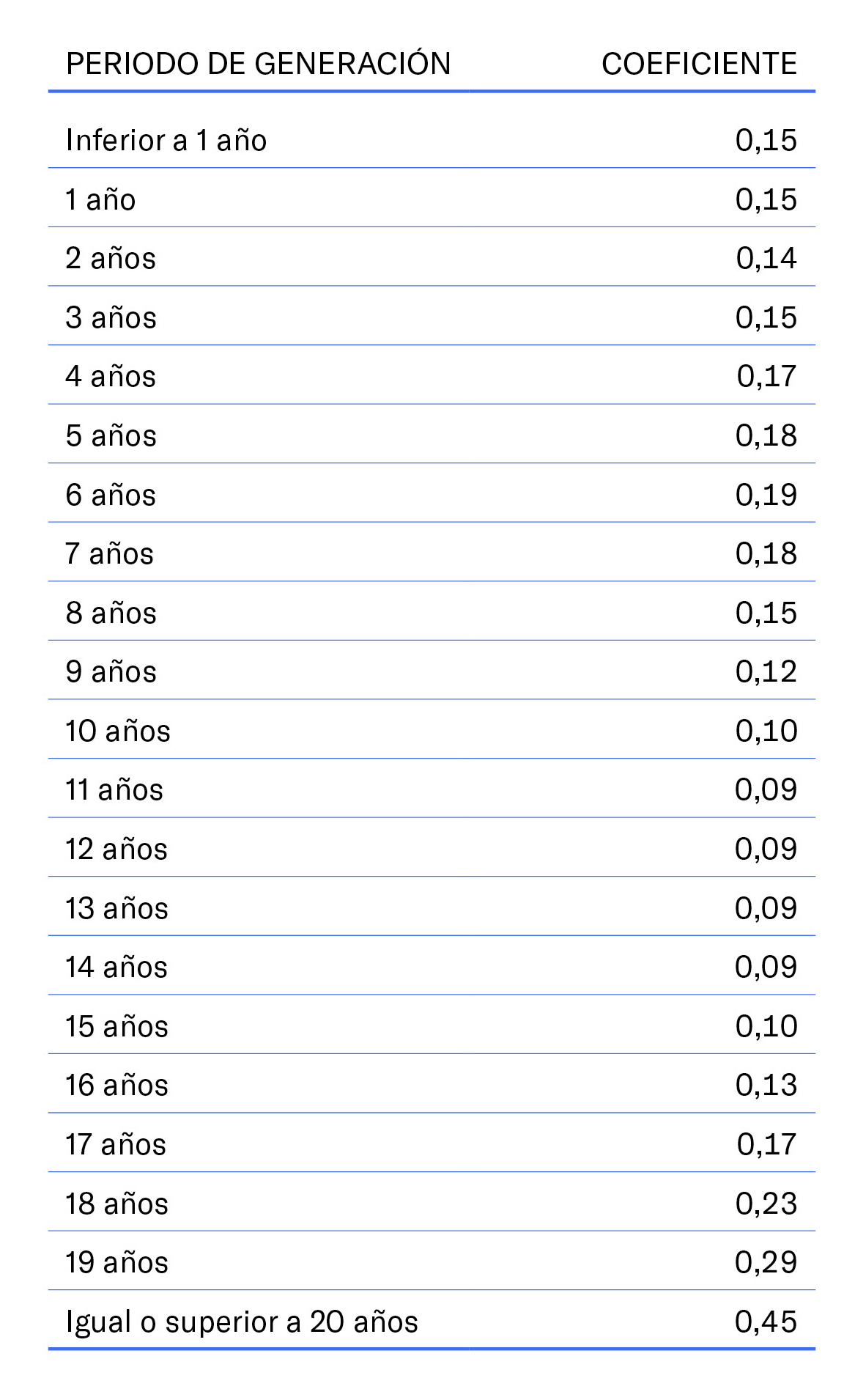

Respecto al nuevo sistema de cuantificación de la base imponible, la nueva regulación mantiene, en esencia, un sistema objetivado de cálculo de la base imponible, pero, eso sí, ajustado a la realidad del mercado. A tal efecto, se aplicarán directamente al valor catastral del suelo los coeficientes que, atendiendo a los años de tenencia del bien y con el carácter de máximos legales, se contienen en la norma legal, coeficientes que serán susceptibles de ser modificados anualmente, para su adaptación a la realidad del mercado, mediante norma de rango de ley. Así sucedió para el ejercicio 2023, habiéndose modificado tales coeficientes en virtud del artículo 70 de la Ley de Presupuestos Generales del Estado para dicho ejercicio. En definitiva, los coeficientes están determinados para los últimos 20 años atendiendo a la evolución del mercado en ese periodo. De esta manera, la determinación de la base imponible, aun siendo estimativa u objetivada, se asegura que se adecúe a la realidad del mercado y, por tanto, se asegura paralelamente su constitucionalidad. Partiendo de esos máximos legales, cada Ayuntamiento deberá aprobar sus propios coeficientes atendiendo a la evolución y circunstancias del mercado en el municipio en cuestión.

Pero lo verdaderamente destacable, a efectos de determinación de la base imponible, es la introducción de un sistema alternativo de cuantificación que podrá instar el sujeto pasivo. Así, cuando a la vista de los títulos de adquisición y transmisión quede acreditado que el incremento real del valor del suelo obtenido, esto es, la base imponible, resulte inferior a la base imponible obtenida estimativamente mediante la aplicación de los antes indicados coeficientes, la corporación vendrá obligada a determinar la cuota del impuesto partiendo de la base imponible aportada por el contribuyente en cuanto que resulta más beneficiosa para sus intereses. Este sistema alternativo de cuantificación de la base imponible cierra las puertas a un eventual alcance confiscatorio de la cuota del impuesto, toda vez que, una vez acreditado que la base imponible real es inferior a la base imponible estimativa, la cuota tributaria será el resultado de aplicar el tipo impositivo sobre dicha base imponible real, garantizándose consecuentemente que la cuota así obtenida nunca superará ni agotará ese incremento real.

El método de cuantificación objetivado se regula en el artículo 107.4 del TRLRHL, pudiendo observarse, como principales novedades, la incorporación de los periodos inferiores al año como periodos susceptibles de gravamen, así como una determinación de los coeficientes ligados a cada uno de los periodos de generación no necesariamente creciente, es decir, los coeficientes no necesariamente aumentan cuanto mayor sea ese periodo de generación en consideración, precisamente, debido a la evolución del mercado inmobiliario,. Concretamente, la redacción del vigente artículo 107.4 del TRLRHL es la siguiente:

“4. El periodo de generación del incremento de valor será el número de años a lo largo de los cuales se haya puesto de manifiesto dicho incremento.

En los supuestos de no sujeción, salvo que por ley se indique otra cosa, para el cálculo del periodo de generación del incremento de valor puesto de manifiesto en una posterior transmisión del terreno, se tomará como fecha de adquisición, a los efectos de lo dispuesto en el párrafo anterior, aquella en la que se produjo el anterior devengo del impuesto.

En el cómputo del número de años transcurridos se tomarán años completos, es decir, sin tener en cuenta las fracciones de año. En el caso de que el periodo de generación sea inferior a un año, se prorrateará el coeficiente anual teniendo en cuenta el número de meses completos, es decir, sin tener en cuenta las fracciones de mes.

El coeficiente a aplicar sobre el valor del terreno en el momento del devengo, calculado conforme a lo dispuesto en los apartados anteriores, será el que corresponda de los aprobados por el ayuntamiento según el periodo de generación del incremento de valor, sin que pueda exceder de los límites siguientes:

Estos coeficientes máximos serán actualizados anualmente mediante norma con rango legal, pudiendo llevarse a cabo dicha actualización mediante las leyes de presupuestos generales del Estado..”.

Y el apartado 5 del mismo precepto introduce el antes mencionado sistema de estimación alternativo en los siguientes términos:

“5. Cuando, a instancia del sujeto pasivo, conforme al procedimiento establecido en el artículo 104.5, se constate que el importe del incremento de valor es inferior al importe de la base imponible determinada con arreglo a lo dispuesto en los apartados anteriores de este artículo, se tomará como base imponible el importe de dicho incremento de valor”

Recordemos que el procedimiento que regula el artículo 104.5 del TRLRHL no es otro que el previsto para acreditar la inexistencia de incremento de valor de los terrenos. Señala el tenor literal de dicho precepto lo siguiente:

“5. No se producirá la sujeción al impuesto en las transmisiones de terrenos respecto de los cuales se constate la inexistencia de incremento de valor por diferencia entre los valores de dichos terrenos en las fechas de transmisión y adquisición.

Para ello, el interesado en acreditar la inexistencia de incremento de valor deberá declarar la transmisión, así como aportar los títulos que documenten la transmisión y la adquisición, entendiéndose por interesados, a estos efectos, las personas o entidades a que se refiere el artículo 106.

Para constatar la inexistencia de incremento de valor, como valor de transmisión o de adquisición del terreno se tomará en cada caso el mayor de los siguientes valores, sin que a estos efectos puedan computarse los gastos o tributos que graven dichas operaciones: el que conste en el título que documente la operación o el comprobado, en su caso, por la Administración tributaria.

Cuando se trate de la transmisión de un inmueble en el que haya suelo y construcción, se tomará como valor del suelo a estos efectos el que resulte de aplicar la proporción que represente en la fecha de devengo del impuesto el valor catastral del terreno respecto del valor catastral total y esta proporción se aplicará tanto al valor de transmisión como, en su caso, al de adquisición.

Si la adquisición o la transmisión hubiera sido a título lucrativo se aplicarán las reglas de los párrafos anteriores tomando, en su caso, por el primero de los dos valores a comparar señalados anteriormente, el declarado en el Impuesto sobre Sucesiones y Donaciones.

En la posterior transmisión de los inmuebles a los que se refiere este apartado, para el cómputo del número de años a lo largo de los cuales se ha puesto de manifiesto el incremento de valor de los terrenos, no se tendrá en cuenta el periodo anterior a su adquisición. Lo dispuesto en este párrafo no será de aplicación en los supuestos de aportaciones o transmisiones de bienes inmuebles que resulten no sujetas en virtud de lo dispuesto en el apartado 3 de este artículo o en la disposición adicional segunda de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades.”

Resultan dignas de destacar varias cuestiones de la regulación que antecede. En primer término, se observa que se incorpora en la norma legal el denominado “método de proyección”, método este que muchas corporaciones venían utilizando a los efectos de desglosar el valor del suelo de los valores contenidos en los títulos de adquisición o transmisión que integraban, sin desglose, valor de construcción y de suelo. Llama la atención que para la proyección en los valores escriturados de la proporción que representa el valor catastral del suelo respecto al valor catastral total, únicamente se considere la proporción existente en la fecha del devengo, lo que conlleva, inevitablemente, que idéntica proporción resultará de aplicación en ambas fechas. Esa uniformidad en la proporción aplicada no parece tener en cuenta la mayor proporción que el suelo va adquiriendo con el paso del tiempo como consecuencia del valor que va perdiendo la edificación, uniformidad que además hace innecesario, a efectos de probar la inexistencia de incremento, el cálculo de la proporción y su proyección sobre los valores escriturados, toda vez que bastará con constatar la pérdida por comparación de los valores escriturados (aunque estos no desglosen suelo y construcción).

Igualmente destacable es la inadmisión, a efectos de prueba, de los valores contenidos en las escrituras que documenten transacciones a título lucrativo. La exclusión del valor probatorio de los valores contenidos en tales documentos parece responder, tal y como ya concretó la jurisprudencia, a la falta de independencia de los otorgantes por razón de su vinculación (STSJM número 6959/2019, de 18 de septiembre; STS número 474/2019, de 13 de febrero).

Finalmente, cabe destacar que, de forma excepcional, las transmisiones no sujetas por inexistencia de incremento se considerarán como actos interruptivos del periodo impositivo a los efectos de determinar el periodo de generación de plusvalía en las posteriores transmisiones. En este caso, la finalidad de esta norma excepcional parece querer evitar el traslado al ulterior transmitente del periodo de generación previo a su adquisición.

La inclusión en el artículo 107.5 del TRLRHL de este régimen de cuantificación alternativo y sustitutivo del sistema objetivado, constituye, desde nuestro punto de vista, la puesta a disposición del contribuyente tanto de una opción tributaria como de un derecho subjetivo, siendo las circunstancias concretas las que determinen un régimen jurídico u otro. Ni la Ley 58/2003, de 17 de diciembre, General Tributaria (en adelante LGT), ni sus reglamentos de desarrollo, definen “opción tributaria”, limitándose la LGT a concretar el plazo que se concede para el ejercicio de esa opción tributaria. Señala al respecto el artículo 119.3 de la LGT que:

“3. Las opciones que según la normativa tributaria se deban ejercitar, solicitar o renunciar con la presentación de una declaración no podrán rectificarse con posterioridad a ese momento, salvo que la rectificación se presente en el período reglamentario de declaración”.

Inicialmente existió cierta controversia en relación con la aplicación a las autoliquidaciones del régimen jurídico previsto para las declaraciones en el artículo 119 de la LGT, régimen jurídico que incluye la limitación temporal para el ejercicio de la opción tributaria (y su rectificación) prevista en el apartado tercero de dicho precepto. Respecto a dicha cuestión, la Sentencia de la Audiencia Nacional de 11 de diciembre de 2020 (número 3998/2020), concluyó que a las autoliquidaciones no les resulta de aplicación el régimen jurídico previsto en el artículo 119 de la LGT, ni, por tanto, la limitación de su apartado tercero, siendo las autoliquidaciones rectificables en los términos previstos en el artículo 120 de la LGT. En el caso concreto se debatía si la solicitud de compensación de bases imponibles negativas (BINS) en el Impuesto de Sociedades debía considerarse una opción tributaria, sometida por tanto al estrecho margen que para su ejercicio prevé el artículo 119.3 de la LGT, o bien, debería entenderse como un verdadero derecho subjetivo.

Argumentó la Audiencia Nacional que quedando la compensación de BINS ubicada en el régimen de las autoliquidaciones, no ha lugar a la cuestión objeto de debate, siendo aplicable a esa compensación el específico régimen que el artículo 120 de la LGT anuda a las autoliquidaciones. Al parecer, pues, de ese Tribunal, la opción tributaria es un concepto que única y exclusivamente cabe encontrar en la declaración tributaria. [1]

Pues bien, ha sido finalmente el Tribunal Supremo el que, en su Sentencia de 30 de noviembre de 2021 (número 1404/2021), ha zanjado la polémica al concluir que lo decisivo y determinante para aplicar la limitación temporal del artículo 119.3 de la LGT no es tanto el estar ante una declaración o una autoliquidación (que además son también declaraciones), sino el estar frente al ejercicio de una opción tributaria o no, independientemente de si la misma se ejerce en el ámbito de una declaración o una declaración-autoliquidación. Si bien es cierto que en la Sentencia se niega el carácter de opción tributaria a la solicitud de compensación de BINS del Impuesto de Sociedades, viene el Alto Tribunal a desdecir lo señalado por la Audiencia Nacional al argumentar que tratándose de una opción tributaria, ya se ejercite ésta en una declaración o en una autoliquidación, resultará de aplicación el plazo de ejercicio del artículo 119.3 de la LGT. La Sentencia define la opción tributaria en los siguientes términos:

“...El concepto de opción tributaria del artículo 119.3 de la LGT viene delimitado por estos dos elementos esenciales: (a) la existencia de una alternativa de elección entre regímenes jurídicos tributarios diferentes y excluyentes y (b) un elemento de carácter volitivo, que refleja la voluntad del contribuyente, manifestada a través de su declaración o autoliquidación de forma inequívoca...”

En consecuencia, considerando la definición que el Tribunal Supremo establece de la opción tributaria y de su sometimiento al plazo que para su ejercicio prevé el artículo 119.3 de la LGT, veamos que conclusiones pueden extraerse en lo que al Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana se refiere. Efectivamente, a la luz de la doctrina que el Tribunal Supremo ha sentado con su sentencia, bien puede afirmarse que el artículo 107.5 del TRLRHL, contiene, en su vigente redacción, una opción tributaria que permite al obligado tributario cuantificar la base imponible del tributo en forma distinta al sistema objetivado previsto en la propia norma legal. Si se considerara a este régimen de cuantificación alternativo como una opción tributaria, el interesado debería comunicar a la Administración Tributaria su voluntad de acogerse a dicho sistema de estimación directa regulado en el referido artículo 107.5 del TRLRHL en el plazo legal y reglamentariamente establecido para practicar la pertinente declaración - autoliquidación. Dicho de otro modo, las declaraciones-autoliquidaciones extemporáneas impedirían el ejercicio de la opción tributaria, opción que tampoco sería ejercitable en vía de revisión o en el seno de un procedimiento de comprobación.

Se plantea pues una contraposición entre las opciones fiscales y aquellas situaciones que son verdaderos derechos del contribuyente, derechos estos que, por definición, se ejercerán dentro de los plazos de prescripción o caducidad, pudiendo rectificarse o invocarse tanto en procedimientos de revisión como de comprobación.

Con las opciones fiscales la ley ofrece dos modos de tributar alternativos y excluyentes, sin que pueda reconducirse al régimen de opciones el ejercicio de una facultad, como pudiera ser la aplicación de un gasto. En tales casos, la inaplicación de ese gasto a cuya aplicación se estaba facultado, va a comprometer el principio de capacidad económica al gravarse rentas ficticias, esto es, rentas brutas sin consideración a los gastos que la obtención de tales rentas genera. En estos supuestos, parece obvio que no estamos ante el ejercicio de una opción, sino ante un verdadero derecho subjetivo cuyo ejercicio podrá hacerse efectivo en el propio procedimiento de rectificación de autoliquidación y con el único límite de la prescripción del derecho. Igualmente, ese derecho subjetivo deberá considerarse por la propia Administración en todo proceso de comprobación o de regularización tributaria, debiendo tenerse en cuenta, además, el llamado principio de regularización íntegra o completa. En estos casos, la Administración debe proceder a la regularización de la situación del obligado tributario tanto en lo que le favorece como en lo que le desfavorece, esto es, tanto “para lo bueno como para lo malo”. Así, en el supuesto de regularización tributaria por indebida aplicación de un gasto en un ejercicio anterior a su devengo, comportará la aplicación de ese gasto en el ejercicio posterior al que corresponde. En definitiva, la Administración, además de corregir los aspectos que dan lugar a la exigencia de una deuda tributaria al contribuyente, debe considerar también todas las consecuencias favorables que para el contribuyente se derivan de esa misma actuación o regularización.

La opción tributaria conlleva, como ha aclarado el Alto Tribunal, una alternativa de elección entre dos regímenes jurídicos distintos y excluyentes entre sí. Tales regímenes supondrán distintos gravámenes tributarios, esto es, distintas cuotas tributarias, diferentes resultados que, en cualquier caso, se ajustarán a los principios básicos de justicia tributaria, a los principios constitucionales que informan el sistema tributario español. Un ejemplo no discutido de opción tributaria es el previsto en los artículos 82 y siguientes de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas (en adelante LIRPF). Al amparo de tales preceptos, el contribuyente puede optar entre la declaración individual o, en los supuestos en los que ese contribuyente forme parte de alguna de las modalidades de unidad familiar descritas en la norma, por la declaración conjunta. La elección de uno u otro régimen jurídico conllevará, en cualquier caso, una cuota tributaria ajustada a derecho y, consecuentemente, respetuoso con los principios constitucionales de capacidad económica e interdicción de confiscatoriedad.

Cabe recordar aquí que el origen de esta opción tributaria que el legislador ha regulado en el IRPF la tenemos en la Sentencia del Tribunal Constitucional 45/1989, de 20 de febrero. Efectivamente, la regulación previa a dicho fallo (ley 44/1978, de 8 de septiembre, del Impuesto sobre la Renta de las Personas Físicas) obligaba a los cónyuges, en cuanto integrantes de la unidad familiar, a declarar conjuntamente sus rentas, imposición que fue declarada inconstitucional en la referida sentencia del Tribunal Constitucional por cuanto suponía un trato discriminatorio respecto a los convivientes que no estaban casados y que tributaban individualmente. El quebranto que esa regulación suponía del principio de igualdad contenido en el artículo 31.1 de la CE, ha quedado superado con la inclusión de la opción tributaria que faculta a los cónyuges y, en general, a los integrantes de las distintas modalidades de unidad familiar descritas en la vigente LIRPF, a declarar conjunta o individualmente. En todo caso, sea cual fuere la elección del contribuyente, a la cuota tributaria resultante, tal y como se ha dicho anteriormente, no cabrá imputarle desarmonía alguna con el derecho o los principios constitucionales que informan el sistema tributario español.

¿Puede concluirse lo mismo respecto del régimen de cuantificación de la base imponible que el legislador ha articulado, a efectos del IIVTNU, en el TRLRHL? Si bien es cierto que de la propia redacción del artículo 107.5 de esa norma legal puede inferirse la existencia de una opción tributaria, esto es, posibilidad de instar un régimen de cuantificación de la base imponible del tributo distinta y excluyente a la prevista por defecto (sistema de estimación objetivada), no debemos perder de vista el verdadero origen o motivación de la inclusión de esa alternativa de cuantificación de la base imponible, motivación que debemos buscar en los vicios de inconstitucionalidad que el Tribunal Constitucional puso de manifiesto en la regulación anterior.

Como ya se ha explicado inicialmente, la cuantificación de la base imponible del IIVTNU en virtud de un régimen estimativo u objetivado inamovible, en el que se presumía, sin posibilidad de prueba en contrario, el incremento del valor del terreno constitutivo del hecho imponible del tributo por el simple transcurso del tiempo, resultó finalmente contrario a los principios de capacidad económica e interdicción de la confiscatoriedad. Recordemos que ese régimen estimativo inamovible que precedía al vigente doble régimen de estimación (objetivado y directo), sometía a gravamen situaciones inexpresivas de capacidad económica o, en otros casos, generaba cuotas tributarias que engullían por completo (o casi por completo) el incremento obtenido. Pues bien, a la luz de esos vicios de inconstitucionalidad que el Tribunal Constitucional declaró en sus sucesivas sentencias de 11 de mayo de 2017, 31 de octubre de 2019 y 26 de octubre de 2021, el legislador articuló, junto a la expresa mención como supuesto de no sujeción al IIVTNU de las transacciones que, mediante la oportuna prueba, dejaran constancia de situaciones inexpresivas de capacidad económica, el vigente doble sistema de cuantificación de la base imponible. Por una parte, se articuló un sistema objetivado consistente en la aplicación de unos coeficientes sobre el valor catastral del suelo ajustados a la realidad del mercado inherente al periodo impositivo gravado, permitiendo, en definitiva y a diferencia del sistema preexistente, la aplicación de coeficientes menores en lapsos de tiempo mayores. Y, por otra parte, se faculta al contribuyente a instar, como alternativa a ese régimen objetivado o estimativo, un régimen de estimación directa mediante comparación de los valores contenidos en los documentos de adquisición y transmisión, régimen alternativo que pretende garantizar la inexistencia de alcance confiscatorio en la cuota resultante.

Pues bien, es precisamente la razón de ser de ese sistema alternativo de cuantificación la que nos induce a pensar que el artículo 107.5 del TRLRHL no recoge exclusivamente una opción tributaria, sino que puede igualmente derivar en un auténtico derecho subjetivo, derecho al fin y al cabo, a obtener un gravamen tributario ajustado al artículo 31.1 de la CE. Así, difícilmente puede configurarse esa alternativa de cuantificación como una opción tributaria, si de la falta de su ejercicio en el plazo previsto en el ya referido artículo 119.3 de la LGT, puede derivarse la exigencia de una cuota tributaria confiscatoria. Efectivamente, aunque pueda resultar excepcional, lo cierto es que cuando la ganancia real sea netamente inferior a la ganancia objetiva o base imponible estimativa resultante de la aplicación de los coeficientes, el cálculo de la cuota mediante el sistema objetivado puede fácilmente derivar en una cuota tributaria confiscatoria, es decir, una cuota que agote o cuasi agote la ganancia real. En esas circunstancias, por tanto, no parece adecuado configurar la posibilidad que el legislador articula en favor del contribuyente en el reiterado artículo 107.5 del TRLRHL, como una opción tributaria limitada, en cuanto a su ejercicio, al estrecho margen que la LGT prevé para la misma. Por el contrario, tratándose en tales casos de un verdadero derecho subjetivo, debe proporcionarse al contribuyente la posibilidad de instar la rectificación de la autoliquidación, con el único límite que supone la prescripción del derecho, para la salvaguardia de sus intereses legítimos. Esa misma defensa de tales intereses legítimos, deberá poder materializarse en un procedimiento revisor (de actos no firmes) o, incluso, en un procedimiento de comprobación iniciado por la Administración, debiendo admitirse que el contribuyente ejercite su derecho a la determinación de la base imponible mediante el sistema de estimación directa en ese momento. No parece, en conclusión, tener cabida en el derecho calificar como opción tributaria un sistema de cuantificación de la base imponible que, a falta de ejercicio en el estrecho margen que constituye el plazo reglamentario de declaración o autoliquidación al que queda constreñida la opción tributaria, derivase en la obligación de soportar, sin margen de maniobra, un gravamen tributario que perjudique gravemente los intereses del contribuyente hasta el punto de habilitar, sin posibilidad de defensa como se ha dicho, una carga tributaria con alcance confiscatorio.

La Dirección General de Tributos (DGT) del Ministerio de Hacienda y Función Pública se ha pronunciado al respecto en su Consulta vinculante número IE0081/2023, de 23 de marzo, considerando que el régimen de estimación directa que el artículo 107.5 del TRLRHL regula, constituye, en todo caso, un derecho que el contribuyente podrá instar en cualquier momento, con el único límite de la prescripción del propio derecho o la firmeza del acto. [1] Como acaba de exponerse, nosotros consideramos, no obstante, que el derecho subjetivo únicamente existe cuando esté en juego el alcance confiscatorio de la cuota tributaria resultante, esto es, cuando la cuantificación de la deuda tributaria con arreglo al sistema objetivado arroje una cifra incompatible con los principios constitucionales de capacidad económica e interdicción del alcance confiscatorio.

Finalmente es importante tener en cuenta que incluso en el estricto ámbito de la opción tributaria, el mantenimiento en todo caso y de forma inflexible de la irrevocabilidad propia de la misma, puede generar una distorsión tal que podría dar lugar a situaciones contrarias al principio de capacidad económica. Estamos refiriéndonos a los supuestos en los que, tras el ejercicio de una opción tributaria en un determinado régimen de tributación, acaece con posterioridad una actividad de regularización instada por la Administración que traslada al contribuyente a un distinto régimen tributario (por ejemplo: se tributa inicialmente por el IRPF pero la regularización de la Administración sitúa el hecho imponible en el seno del IS). En estos casos, impedir que se pueda ejercer una opción tributaria prevista en la normativa de ese segundo ámbito normativo al que se ve desplazado el contribuyente bajo el argumento de la irrevocabilidad de la opción tributaria ejercida o no ejercida, además de contrariar el principio construido por la jurisprudencia y anteriormente mencionado de regularización completa, supone un quebranto del derecho de opción y, en consecuencia, una clara desnaturalización de la liquidación resultante y de la adecuación de esta al principio de capacidad económica.

Lo mismo ocurre en los supuestos en los que el ejercicio de una opción u otra se lleva a cabo en un marco jurídico que posteriormente resulta alterado con efectos retroactivos. Las nuevas circunstancias jurídicas sitúan al contribuyente en una posición distinta a la inicial, nueva posición tributaria que hubiera supuesto la elección de distinta opción tributaria a la elegida inicialmente. Puede entenderse que la irrevocabilidad de la opción tributaria queda limitada por la conocida cláusula rebus sic stantibus propia del ámbito contractual y en virtud de la cual las estipulaciones pactadas inicialmente pueden ser objeto de modificación si se produce una alteración sustancial de las circunstancias concurrentes en el momento en que se pactaron. Así lo entendió el Tribunal Supremo en su sentencia de 18 de mayo de 2020, fallo en que el Alto Tribunal consideró que la irrevocabilidad de la opción tributaria debe entenderse bajo el prisma de ese principio general del derecho, esto es, en tanto en cuanto no se produzca una alteración sustancial de las circunstancias iniciales que llevaron al contribuyente al ejercicio de una u otra opción tributaria. Más recientemente, el TEAC se ha hecho eco de dicha doctrina y ha señalado en su resolución de fecha 23 de enero de 2023 que

“...esta irrevocabilidad de las opciones tributarias debe interpretarse y entenderse "rebus sic stantibus", es decir, estando así las cosas o mientras estas no cambien. Ahora bien, en caso de que se produzca una modificación sustancial en las circunstancias que llevaron al ejercicio de una u otra opción, deberá otorgarse al contribuyente la posibilidad de mudar la opción inicialmente emitida a través de los procedimientos previstos a tal efecto por el ordenamiento jurídico -esto es, vía rectificación de autoliquidación, declaración complementaria o en el marco de un procedimiento de comprobación- “.

Esta última situación en la que se alteran, de forma sobrevenida, las circunstancias que motivaron la elección de una determinada opción tributaria, puede perfectamente tener lugar en el ámbito del IIVTNU. Pensemos, por ejemplo, en la autoliquidación que practica el contribuyente conforme al régimen de estimación directa y en virtud, por tanto, de los valores contenidos en los títulos de adquisición y transmisión. En tales supuestos, nada impide que los valores escriturados, especialmente el de transmisión, sean objeto de comprobación administrativa por la Administración (normalmente en el proceso de comprobación de la autoliquidación practicada por el adquirente en concepto del ITP). Si como resultado de esa comprobación resulta un mayor valor de transmisión, procederá la revisión de la autoliquidación , que en concepto del impuesto municipal se practicó, a los efectos de cuantificar la deuda tributaria con arreglo al valor comprobado. Ese cambio sobrevenido en las circunstancias podría conllevar la aprobación de una liquidación complementaria cuya cuota en concepto del IIVTNU resultara superior a la que resultaría de la aplicación del régimen de estimación objetivada, régimen que el propio contribuyente optó por no aplicar en consideración a las circunstancias iniciales y posteriormente alteradas. Parece claro que, en tales casos, de mantenerse en la liquidación complementaria el régimen de estimación directa por el que se optó inicialmente, el obligado tributario tendrá derecho a instar la aplicación del más favorable régimen de estimación objetivado mediante la interposición del pertinente recurso. Cabe, no obstante, la posibilidad de que sea la propia corporación la que, en virtud del principio antes referido de regularización íntegra, aplique de oficio, en la liquidación complementaria, el régimen de determinación de la base imponible más favorable al contribuyente, esto es, el régimen objetivo.

Dicho cuanto antecede y para concluir, podemos afirmar que por la misma razón que consideramos que no puede hablarse de opción tributaria en aquellos supuestos en los que la inaplicación del régimen jurídico-tributario alternativo deriva en un gravamen tributario contrario a derecho, en los supuestos en los que ese resultado antijurídico derivado de la omisión no exista, sí deberá considerarse al régimen jurídico alternativo que regula el artículo 107.5 del TRLRHL como una opción tributaria perfectamente encajable en la definición que de la misma nos ha proporcionado el Tribunal Supremo. En tales casos, el sistema alternativo de estimación directa contenido en el mencionado precepto del TRLRHL deberá instarse por el contribuyente en el plazo previsto en el artículo 119.3 de la LGT, esto es, en el concreto plazo que la norma establece para la presentación de correspondiente declaración-autoliquidación.

[1] Consulta DGT número IE0081/2023 de 23 de marzo “El TRLRHL no establece un plazo para el ejercicio del derecho a la aplicación de la no sujeción del artículo 104.5, ni del derecho a la determinación de la base imponible de acuerdo con lo dispuesto en el artículo 107.5, por lo que podrán ser ejercidos en cualquier momento, dentro de los límites de la prescripción o de la firmeza de los actos administrativos.”

__________________________

[1] SAN 11 de diciembre 2020 “... En efecto, como hemos anunciado, la controversia radica en la aplicación o no a la solicitud de rectificación de una autoliquidación de los preceptos en cuestión, y, en su caso, la interpretación de los mismos.

Vaya por delante, que ninguno de los dos preceptos alude explícitamente a la compensación de BINS, sino a la declaración tributaria (artículo 119) y a las autoliquidaciones (artículo 120), lo que ya nos da un primer indicio de que, siendo (como es) la rectificación de una autoliquidación, lo que aquí se pretende, será aplicable el artículo 120 LGT y no el artículo 119 LGT.

En efecto, dentro del Capítulo III (actuaciones y procedimiento de gestión tributaria), del Título III LGT (aplicación de los tributos), se regula las formas de iniciación de la gestión tributaria (artículo 118), y, entre otras, (que ahora no nos interesan), alude a las siguientes formas: a) por una autoliquidación, por una comunicación de datos o por cualquier otra clase de declaración. Los siguientes preceptos desarrollan estas formas de iniciación de la gestión tributaria, y su régimen jurídico, diferenciando el de la declaración tributaria (artículo 119), que se define diciendo que "se considerará declaración tributaria todo documento presentado ante la Administración tributaria donde se reconozca o manifieste la realización de cualquier hecho relevante para la aplicación de los tributos", del concepto de autoliquidación que, según el artículo 120.1 LGT, son "declaraciones en las que los obligados tributarios, además de comunicar a la Administración los datos necesarios para la liquidación del tributo, y otros de contenido informativo, realizan por sí mismos las operaciones de calificación y cuantificación necesarias para determinare ingresar el importe de la deuda tributaria o, en su caso, determinar la cantidad que resulte a devolver o a compensar".

A la declaración le resulta aplicable el régimen jurídico disciplinado en este artículo 119, y, por ende, la limitación prevista en el artículo 119.3 LGT; a la autoliquidación no le resulta aplicable la limitación del artículo 119.3,porque tiene otro régimen jurídico, contemplado en el artículo 120 LGT, en el que se posibilita la rectificación de una autoliquidación cuando un obligado tributario considere que una autoliquidación ha perjudicado de cualquier modo sus intereses legítimos, de acuerdo con el procedimiento que se regule reglamentariamente, en el que no se contempla la limitación temporal prevista en el artículo 119.3 (mencionada).

5.Resulta, por tanto, indiferente si la compensación de BINS es o no una opción tributaria, en los términos previstos en el artículo 119.3 LGT, por la sencilla razón de que este precepto no es aplicable en el caso de rectificación de las autoliquidaciones.”

- El vacío legal que se derivó de la declaración de inconstitucionalidad plena del método de cuantificación de la base imponible del impuesto por el Tribunal Constitucional en su sentencia de 26 de octubre de 2021, culminando el periplo de controversia constitucional al que se ha visto sometido el TRLRHL, obligó, con carácter de urgencia, a regular un nuevo método de determinación de la base imponible respetuoso con los principios informadores del sistema tributario español, especialmente con los principios de capacidad económica y prohibición de confiscatoriedad.

- El nuevo método de cuantificación de la base imponible del IIVTNU se concreta en un sistema de estimación objetivado que resultará de aplicación siempre que el contribuyente no inste el método de estimación directa que el legislador ha incorporado como método de cuantificación alternativo.

- El Tribunal Supremo, en su Sentencia de 30 de noviembre de 2021 (número 1404/2021), define la opción tributaria a la que se refiere el artículo 119.3 de la LGT como la concurrencia de un doble elemento: alternativa de elección entre regímenes jurídicos distintos y excluyentes por un lado, y presencia del elemento volitivo que refleje la voluntad del contribuyente en la declaración y/o autoliquidación.

- La alternativa que el legislador ofrece al contribuyente para determinar la base imponible del IIVTNU tiene perfecto encaje en la descripción que de la opción tributaria proporciona el Alto Tribunal, conclusión que debe matizarse cuando de la falta de ejercicio de esa eventual opción tributaria se derivasen consecuencias contrarias a derecho e incluso a los principios constitucionales que informan el sistema tributario español. En tales casos, no estaríamos ante una opción tributaria circunscrita al estrecho margen de plazo que para su ejercicio señala el artículo 119.3 de la LGT, sino que estaremos ante un auténtico derecho subjetivo que podrá hacerse valer en cualquier momento en tanto en cuanto no haya prescrito dicho derecho o no haya ganado firmeza el acto administrativo, ya sea en un procedimiento de solicitud de rectificación de autoliquidación, en un procedimiento de revisión o en un procedimiento de comprobación o regularización incoado por la Administración.

- Finalmente, debe destacarse que ni siquiera la irrevocabilidad que el artículo 119.3 de la LGT anuda a la opción tributaria, debe entenderse de forma estricta e inamovible. Tal y como se ha dicho, cuando sobrevengan circunstancias que alteren la situación jurídico-tributaria inicial, ya sea por una ulterior actuación de regularización de la Administración, ya sea por una modificación normativa con eficacia retroactiva, debe permitirse la modificación de la opción tributaria inicial, en coherencia con ese nuevo panorama tributario, más allá del estricto plazo señalado en el antes referido apartado tercero del artículo 119 de la LGT. A tales efectos, podrá instarse la modificación de la elección inicial, como si del ejercicio de un derecho subjetivo se tratase, en un procedimiento de solicitud de rectificación de autoliquidación, en un procedimiento de revisión o en un procedimiento de comprobación o regularización incoado por la Administración.

- Delgado Pacheco, Abelardo y García Ruiz, Ángel, El concepto de opción en la Ley General Tributaria (Artículo 119, apartados 3 y 4 de la LGT). 2020. AEDAF.

- Salcedo, José María, Los Tribunales flexibilizan la posibilidad de rectificar ganancias patrimoniales mal declaradas en el IRPF.

- Ana María Juan Lozano, Opciones tributarias y derechos de defensa: cuestiones prácticas. (Problemas de interpretación y aplicación del artículo 119.3 LGT)

- Ana María Juan Lozano, Los límites del artículo 119.3 LGT y el principio de capacidad económica; aspectos pendientes en la jurisprudencia.